بی ثباتی ژئوپلیتیکی و پولی چگونه بر بازار ارزهای دیجیتال تأثیر می گذارد؟

بدون تأیید قانونی یک ETF بیت کوین، این ارز دیجیتال احتمالاً بیشتر یک دارایی پرخطر و نوسان باقی می ماند تا یک دارایی امن واقعی!

به گزارش کوین اکسو و به نقل از coindesk، در چشم انداز دائما در حال تغییر بازارهای ارزهای دیجیتال، سال 2023 سالی پر از چالش های بزرگ بود. از آنجایی که بانکهای مرکزی با افزایش سریع نرخهای بهره به فشارهای تورمی پاسخ میدهند و تنشهای ژئوپلیتیکی سایهای از بیثباتی را بر جهان میاندازد، دنیای ارزهای دیجیتال خود را در یک چهارراه مهم میبیند.

در این مقاله، نگاهی عمیقتر به عوامل مهمی خواهیم داشت که بر جهتگیری بازارهای ارزهای دیجیتال تأثیر میگذارند. سیاست های پولی سخت تر، افزایش دوباره دلار آمریکا و کابوس دائمی تورم. ما همچنین نقش در حال تحول ارزهای دیجیتال، به ویژه بیت کوین را در زمینه مالی و ثبات جهانی بررسی می کنیم.

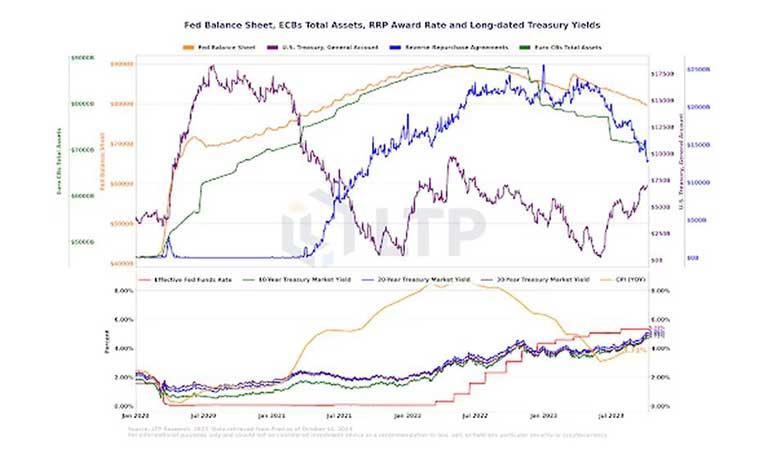

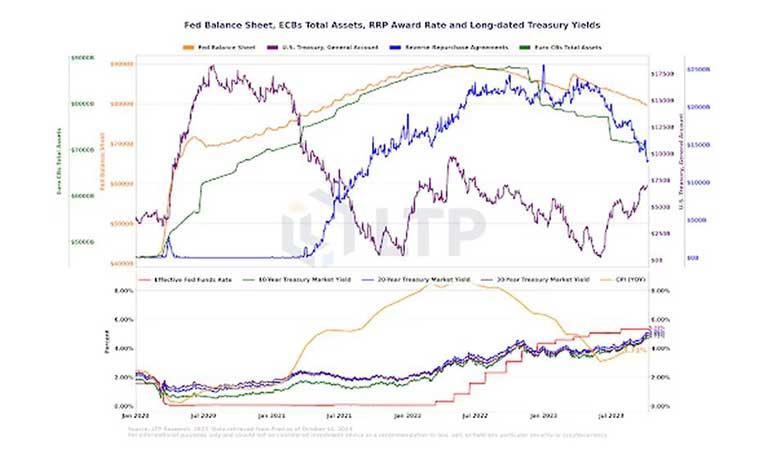

نمودار زیر تأثیر سیاست تسهیل کمی فدرال رزرو و بانک مرکزی اروپا را در سال 2023 نشان می دهد. تسهیل کمی شامل فروش اوراق خزانه توسط بانک های مرکزی است که باعث افزایش بازدهی می شود. این فشار فزاینده بر بازدهی خزانه داری با افزایش نرخ بهره تشدید شده است. در نتیجه این بازده به بالاترین سطح خود در سال جاری رسید.

با افزایش بازده اوراق قرضه بلندمدت دولتی (بیش از 4 درصد)، سرمایه از داراییهای پرریسکتر مانند ارزهای رمزنگاری شده به جایگزینهای امنتر آنها سرازیر میشود که باعث تقویت دلار آمریکا و کاهش تقاضا و نقدینگی در بازار ارزهای دیجیتال میشود.

بازدهی رکورد خزانه داری – که از سال 2008 مشاهده شد – و تقویت مداوم دلار آمریکا از ماه جولای، نه تنها بر بازار سهام، بلکه بر ارزهای دیجیتال نیز فشار وارد کرده است. اصلاح بازار که در ماه ژوئیه آغاز شد، مبنایی گسترده داشت و همزمان با شاخص DXY (معیار ارزش دلار در برابر سایر ارزها) به بالاترین سطح خود در سال رسید.

پس از چندین بحران بانکی، در مارس 2023، فدرال رزرو برنامه ابزار مالی (BTFP) را برای حمایت از بانک هایی که با کاهش ارزش دارایی های دولتی خود و بحران نقدینگی دست و پنجه نرم می کنند، اجرا کرد. این اقدامات به کاهش بحران نقدینگی کمک کرد. در حال حاضر، مسیر آینده فدرال رزرو نامشخص است و هیچ نشانه ای از پایان کاهش کمی یا برنامه هایی برای کاهش نرخ بهره وجود ندارد. در نتیجه، نگرانی های بلندمدت تحلیلگران اکنون حول محور تورم می چرخد.

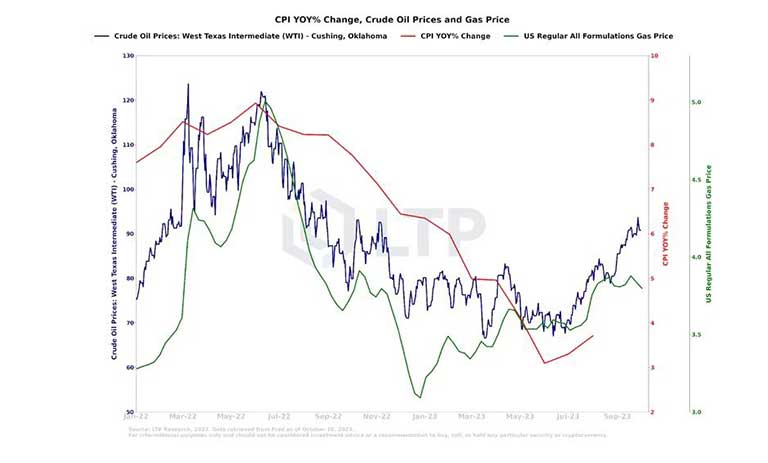

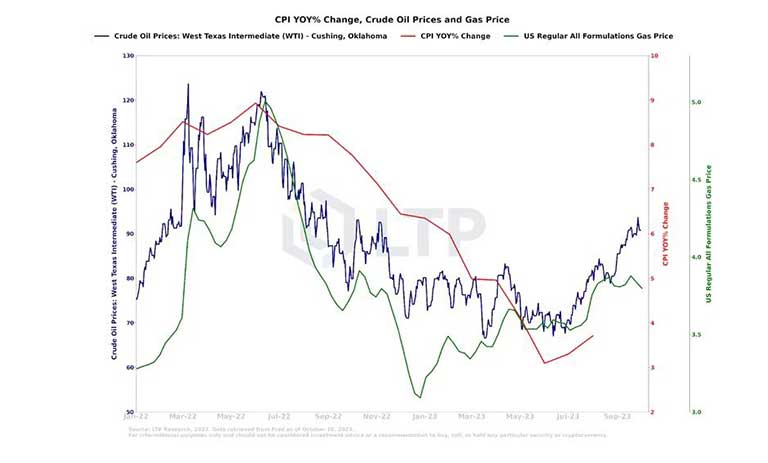

نمودار زیر افزایش قابل توجه قیمت گاز و نفت خام آمریکا را نشان می دهد که به بالاترین حد خود در سال گذشته رسیده است.

اگرچه ادامه درگیری بین رژیم صهیونیستی و حماس اختلالی در عرضه نفت ایجاد نکرده است، اما همچنان نگرانی هایی در مورد آن وجود دارد. رضا فلکشاهی، تحلیلگر نفت، هشدار داد که تشدید تنش ها می تواند مسیرهای مهم حمل و نقل دریایی مانند تنگه هرمز را که روزانه بیش از یک سوم صادرات نفت دریایی جهان از آن عبور می کند، مختل کند. هر گونه شوک عرضه قابل توجه ناشی از درگیری ها در خاورمیانه که بر گلوگاه های استراتژیک نفت تأثیر می گذارد، می تواند تورم را قوی نگه دارد و بانک های مرکزی را وادار کند که برای مقابله با افزایش قیمت های مصرف کننده به افزایش سریع نرخ بهره در سراسر جهان متوسل شوند.

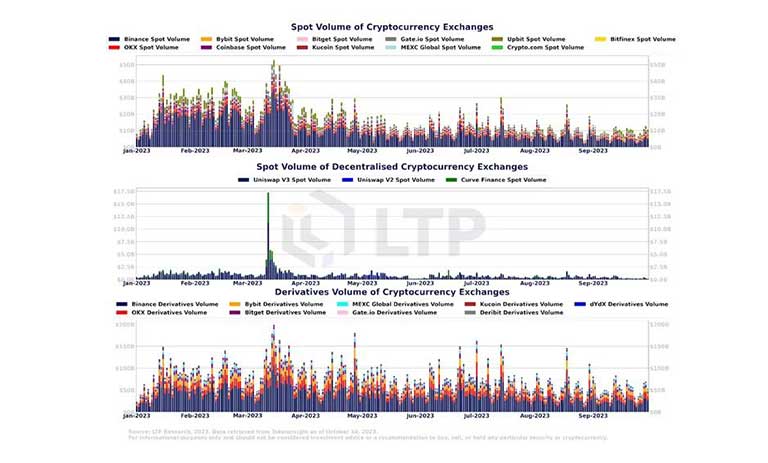

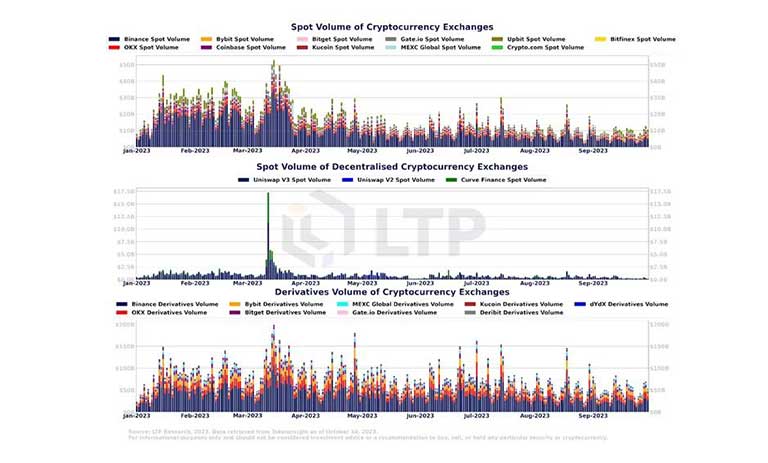

در حال حاضر وضعیت بازارهای ارزهای رمزپایه کاهش حجم کل معاملات را از ابتدای سال نشان می دهد و این ریسک را کاهش دهید سرمایه گذاران نهادی و سرمایه گذاران خرد را منعکس می کند.

عوامل موثر در کاهش حجم معاملات

کاهش حجم معاملات در واقع ممکن است به دلیل ترکیبی از عوامل مختلف باشد.

اولین، تشدید سرکوب ها و تشکیل پرونده توسط کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) در برابر صنعت ارزهای دیجیتال، به نوعی غیر قابل اعتماد بودن شرایط نظارتی را در جامعه ایجاد کرد که باعث شد برخی از فعالان بازار هنگام برخورد با ارزهای دیجیتال رویکرد محتاطانه تری داشته باشند و حضور خود را در این حوزه کاهش دهند.

دومین، دنبال کردن سیاست های پولی محدود کننده منجر به خروج سرمایه از بازار پرریسک ارزهای دیجیتال به ابزارهای مالی ایمن تر حرکت کرده است.

و در نهایت، بی ثباتی ژئوپلیتیکی فزایندهبه نحوی اجتناب از خطر این امر باعث ایجاد عدم اطمینان در بین سرمایه گذاران می شود و آنها را مجبور می کند کمتر در معرض دارایی های نابالغ مانند ارزهای دیجیتال قرار گیرند.

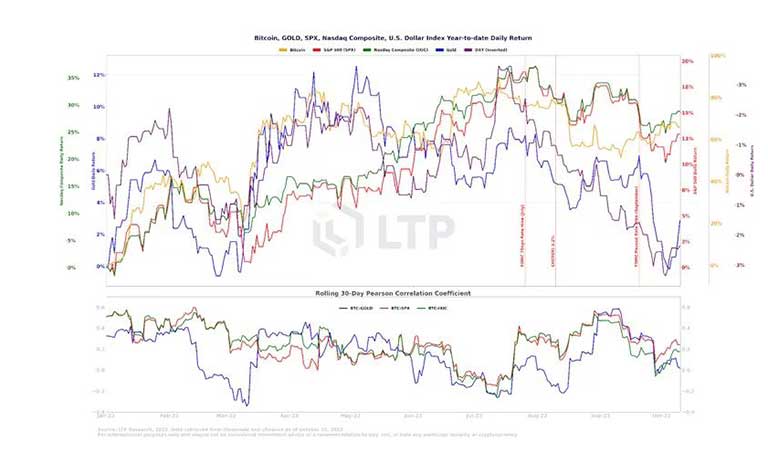

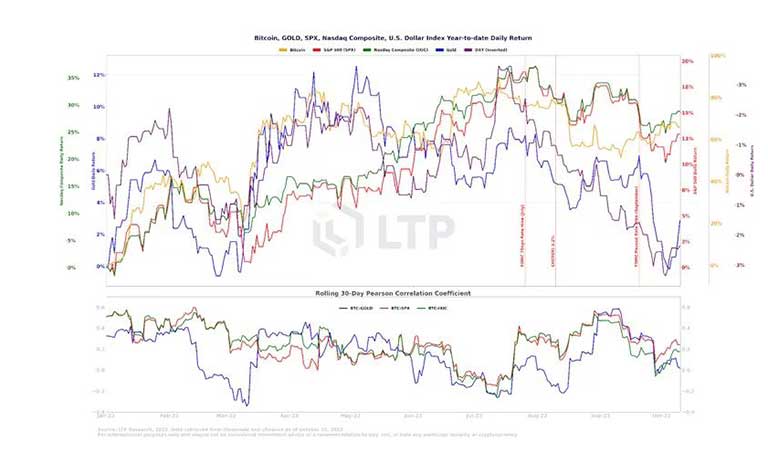

در حالی که ممکن است بیت کوین در نهایت به عنوان یک ذخیره ارزش مشابه طلا در نظر گرفته شود، برخی استدلال می کنند که هنوز نتوانسته است خود را به عنوان یک طبقه دارایی ایمن و پذیرفته شده معرفی کند. افزایش پذیرش نهادی ارزهای دیجیتال در سراسر جهان منجر به استفاده از بیت کوین در درجه اول برای اهداف سوداگرانه شده است تا هدف مورد نظر آن به عنوان ذخیره ارزش.

به نظر می رسد که تقاضای فعلی برای بیت کوین عمدتاً ناشی از فعالیت های عاطفی این یک سرمایه گذاری بزرگ است. این امر در تسلط قابل توجه معاملات مشتقه بر معاملات نقدی در مبادلات ارز دیجیتال نیز مشهود است (متوسط حجم معاملات مشتقه تقریباً چهار برابر حجم معاملات نقدی در سال 2023 است). افزایش اخیر قیمت بیت کوین عموماً ناشی از اشتیاق خردهفروشی و نوسانات است تا تقاضای ثابت مؤسسات سرمایهگذاری. پتانسیل بیت کوین برای شناسایی به عنوان دارایی ایمن بدون قوانین و برنامه های رایج پذیرفته شده مشابه ارزهای سنتی و ذخیره ارزش نامشخص است.

انتظار میرود در کوتاهمدت، عوامل کلان اقتصادی و ژئوپلیتیکی که جریانهای احساسی را سرکوب میکنند، فعالیت و نوسانات را در بازار ارز دیجیتال محدود کنند. کمیسیون بورس و اوراق بهادار ایالات متحده مکرراً برنامه های پرمخاطب برای ETF های بیت کوین را کنار گذاشته است و مسیر آنها را برای پذیرش جریان اصلی مسدود کرده است. تایید مقررات برای تبدیل بیت کوین به یک ابزار سرمایه گذاری نهادی و یک دارایی محافظ واقعی برای سرمایه گذاران جهانی بسیار مهم است. به رسمیت شناختن بیت کوین و مشارکت نهادی گسترده برای کاهش اتکا به جریان های سفته بازی و حفظ حیات این ارز دیجیتال به عنوان یک تنوع دهنده سبد سرمایه گذاری در دوره های پر نوسان ضروری است.