تحلیل بازار ارز دیجیتال قبل و بعد از هاوینگ بیت کوین، رشد یا کاهش؟

تا جایی که حافظه تاریخی معامله گران بازار ارزهای دیجیتال کمک می کند، بازار پس از هر نصف شدن بیت کوین صعودی است. دلیل این رشد چیست و آیا بعد از نصف شدن بیت کوین در سال 2024 دوباره تکرار خواهد شد، سوالی است که ذهن اکثر فعالان بازار ارزهای دیجیتال را به خود مشغول کرده است. در این مقاله به تحلیل بازار ارزهای دیجیتال قبل و بعد از نصف شدن می پردازیم و سعی می کنیم تصور روشنی از رویدادهای احتمالی بازار به مخاطب ارائه دهیم.

کمیاب بیشتر بیت کوین

کاهش پاداش استخراج بیت کوین یک رویداد از پیش تعریف شده است که در پروتکل شبکه بیت کوین تعبیه شده است. این به طور خودکار شروع می شود و زمانی اتفاق می افتد که 210000 بلوک به شبکه اضافه شود. چرخه نصف شدن با هدف کنترل صدور و کاهش سطح تورم تا حد نهایی آن یعنی 21 میلیون بیت کوین (BTC) است.

نصف شدن بیت کوین در سال 2024، توزیع پاداش بلاک را از 6.25 بیت کوین به 3.75 بیت کوین کاهش می دهد و ماینرها را بیشتر به کارمزد تراکنش ها وابسته می کند تا پاداش. دلیلش این است عدم بیت کوین ممکن است کاهش عرضه وجود داشته باشد. طبق قانون عرضه و تقاضا، با کاهش عرضه و ثابت ماندن تقاضا، قیمت دارایی ها افزایش می یابد.

از آنجایی که بیت کوین بر بازار ارزهای دیجیتال تسلط دارد، این تاثیر مثبت نصف شدن بر قیمت بیت کوین بر سایر دارایی های این بازار نیز تاثیر می گذارد. در زیر به شاخص های کلیدی بیت کوین که برای تجزیه و تحلیل قیمت قبل و بعد از نصف شدن بسیار موثر هستند نگاه می کنیم.

شاخص های اصلی بیت کوین و تاثیر آنها بر بازار ارزهای دیجیتال

اکثر فعالان بازار ارزهای دیجیتال در آستانه نصف شدن در حال تجزیه و تحلیل بازار ارزهای دیجیتال هستند. با این حال، ترکیب این تحلیل ها با تعداد انگشت شماری از شاخص های خاص بیت کوین می تواند تصویری از کل بازار ارائه دهد. با افزودن این شاخصها به تحلیل، میتوانیم منطق پشت افزایش قیمت و نوسانات عرضه بیتکوین، احساسات معاملهگران، وضعیت استخراجکنندگان، واکنش سرمایهگذاران به معامله مشتقات بیتکوین و موارد دیگر را درک کنیم.

سهام به جریان

این شاخص یکی است شاخص قیمت گذاری رسیدگی به قیمت گذاری با نسبت عرضه بیت کوین رایج است. تجزیه و تحلیل موجودی به جریان با تقسیم موجودی دارایی (تامین موجود) به منابع جدید و تولید سالانه انجام می شود.. نمودار شامل یک خط نازک است که قیمت منصفانه دارایی را نشان می دهد و یک خط رنگی که از همان خط پیروی می کند و در مواقعی تغییر می کند تا انحراف را نشان دهد.

در این نمودار که در تصویر مشاهده می کنید، ستون رنگ سمت راست راهنمای نمودار رنگی در نمودار است، هر چه به رنگ بنفش نزدیکتر شویم به زمان نصف شدن نزدیکتر می شویم. سمت چپ نیز قیمت بیت کوین را نشان می دهد. با توجه به این نمودار، در مناطقی که با دایره قرمز مشخص شده اند، رویداد نصف شدن رخ داده است و همانطور که می بینید، این امر باعث رشد قیمت بیت کوین شده است. طبق نمودار مهم سهام به جریان، قیمت بیت کوین تا اواسط سال 2024 به 100000 دلار خواهد رسید.. البته شایان ذکر است که تحلیل ها فقط قیمت را پیش بینی می کنند و نشانه قطعی از آینده نیستند.

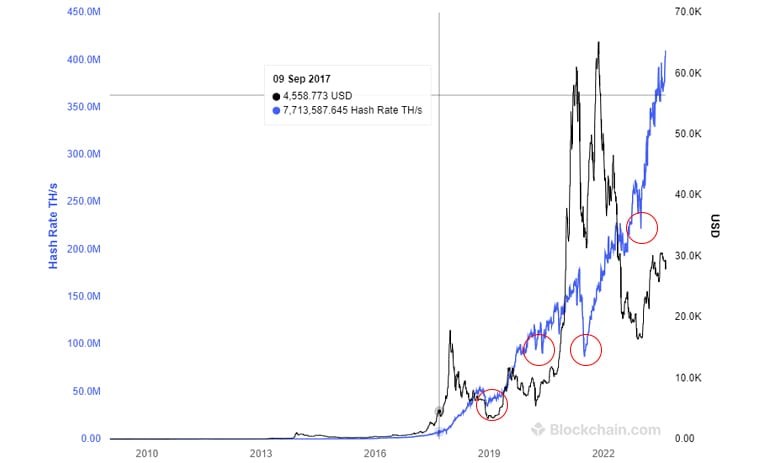

نرخ هش

هش بیت بیت کوین کل قدرت محاسباتی تخصیص یافته به ماینرها را نشان می دهد. هرچه هش ریت بیشتر باشد، امنیت شبکه بیشتر می شود. هنگامی که ماینرها پاداش کافی برای فرآیند استخراج گران قیمت دریافت نمی کنند، فعالیت آنها در شبکه می تواند کاهش یابد و در نتیجه هش ریت کمتری به همراه خواهد داشت.

بنابراین می توان نتیجه گرفت که پس از رویداد نصف شدن، با کاهش پاداش ایجاد بلاک، نرخ هش کاهش می یابد. زیرا برخی از ماینرهایی که قدرت محاسباتی بالایی ندارند، می توانند پس از نصف کردن، ریگ های استخراج یا بیت کوین خود را برای کسب سود بفروشند.

انتظار میرود این فرصت برای ماینرها برای فروش، که در دورههای قبلی نیز اتفاق افتاده است، مدت کوتاهی پس از نصف شدن، منجر به کاهش کوتاهمدت قیمت بیتکوین شود. البته سناریوی دیگری نیز وجود دارد که این کاهش سرعت هش می تواند منجر به فعالیت بیشتر استخراج کنندگان بزرگ بیت کوین شود و برخلاف تصور، دلیل افزایش قیمت باشد.

البته با نگاهی به نمودار بالا به این نتیجه می رسیم که معمولا با افت شدید سرعت هش، این شاخص به سرعت احیا می شود و ماینرها نمی گذارند این شاخص سقوط کند. بنابراین سناریوی اول که احتمال کاهش قیمت در نتیجه کاهش هش وجود داشت را می توان رد کرد.

پس از مشاهده کاهش هش ریت پس از نصف شدن بهتر است منتظر بمانید تا سیگنال ظاهر شود. اگر هش ریت به کاهش خود ادامه دهد، بازار کریپتو احتمالا با یک روند نزولی کوتاه مدت مواجه خواهد شد. اما اگر هش ریت اندکی پس از افت بهبود یابد، میتوانیم از یک روند صعودی قوی مطمئن باشیم.

آدرس های فعال

این متریک تعداد آدرسهای منحصربهفردی را که در یک دوره معین در شبکه بیتکوین تراکنش میکنند اندازهگیری میکند. این شاخص به تحلیلگر اجازه می دهد تا تعامل کاربر و فعالیت شبکه را ردیابی کند. نصف شدن رویدادی است که بر رفتار سرمایه گذاران تأثیر می گذارد. معمولاً در مجاورت این رویداد، آدرس های فعال افزایش می یابد. با این حال، این افراد می توانند آدرس های کیف پول بیت کوین جدیدی ایجاد کنند و بیت کوین ها را قبل از نصف کردن آنها در آن آدرس ها نگه دارند.

همانطور که نمودار آدرس های فعال در شبکه بیت کوین مشخص می کند، پس از نصف شدن در سال 2020، شاهد افزایش تعداد آدرس های فعال بودیم که در کنار سایر شاخص ها، قیمت بیت کوین را افزایش داد.

لازم به ذکر است که آدرس های فعال یا تراکنش های کاربران در شبکه بیت کوین برای فروش، خرید یا انتقال بیت کوین ممکن است قبل از نصف شدن افزایش یابد. بنابراین وقتی این شاخص را در کنار احساسات بازار، ابزارهای تحلیل تکنیکال و حتی شاخص های حجم در نظر بگیریم، می تواند ابزار مفیدی برای پیش بینی آینده بازار باشد. البته با بررسی نمودار آدرس های فعال به همراه حجم تراکنش می توانید نتایج کامل تری دریافت کنید. اگر حجم تراکنش ها ثابت بود یا با رشد آدرس ها افزایش یافت، این نشان از اقدامات مثبت صاحبان آدرس های فعال است. برعکس، اگر افزایش تعداد آدرس ها با کاهش حجم تراکنش ها همراه بود، می توان دریافت که عملکرد آدرس های فعال منفی است.

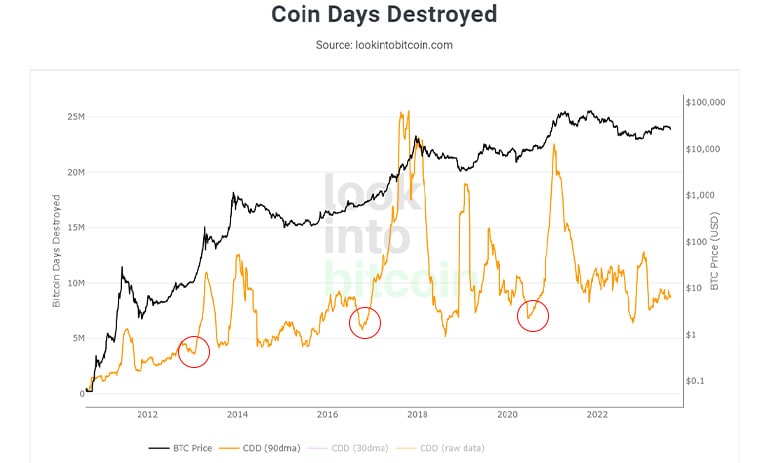

نشانگر CDD بیت کوین

این اندیکاتور که با نام Coin Days Destroyed شناخته می شود، حرکت بیت کوین هایی را که برای مدت طولانی نگه داشته شده اند را تعیین می کند. این شاخص ابزار قابل اعتمادی است زیرا می تواند رفتار و تفکر سرمایه گذاران را تحلیل کند. این شاخص حاصل ضرب تعداد بیت کوین های درگیر در یک تراکنش خاص در تعداد روزهای نگهداری آن بیت کوین ها است.، E. اگر معیار CDD تغییر کند، به این معنی است که سرمایه گذاران بلندمدت یا حتی دارندگان BTC در حال جابجایی سکه های خود هستند.

بر اساس دادههای نمودار CDD، در حدود سه نصفسازی قبلی، این شاخص کاهش یافته و پس از نصف شدن، شاخص CDD افزایش یافته است. این رشد با افزایش قیمت همراه است که می تواند به معنای تاثیر مثبت بر قیمت بیت کوین باشد.

نمودار قوس بیت کوین

نمودار رنگین کمان بیت کوین یک ابزار تخمین قیمت بیت کوین است که به صورت منحنی لگاریتمی ترسیم شده است. نمودار شامل میله های رنگین کمان است که احساسات بازار و عملکرد قیمت را نشان می دهد. به عنوان مثال، پایین ترین نوار بیش از حد فروش است، به این معنی که بیت کوین بیش از حد فروش است. نمودار مناطق خرید و فروش را بر اساس الگوی قیمت بیت کوین برجسته می کند.

اگر به الگوهای تاریخی مرتبط با نمودار رنگین کمان نگاه کنید، متوجه خواهید شد که 6 تا 12 ماه قبل از رویدادهای نصف شدن، معمولاً انباشت بیت کوین آغاز می شود. شایان ذکر است که بیت کوین در حال حاضر (اگوست 2023) در منطقه اشباع فروش قرار دارد. از طرفی معمولا طبق داده های این نمودار، 12 ماه پس از نصف شدن، سرمایه گذاران شروع به فروش دارایی های خود می کنند.

طبق نمودار بالا، معمولاً در طول نصف شدن، بیت کوین در منطقه اشباع فروش قرار دارد که نشان دهنده فرصتی برای سرمایه گذاران برای خرید است. پس از نصف شدن، قیمت به منطقه زمانی خرید (رنگ سبز) منتقل می شود. بر اساس تاریخچه این نمودار، این الگوها احتمالاً در نصف سال 2024 تکرار می شوند.

تا اینجای مقاله، شاخصها و شاخصهایی را که برای تجزیه و تحلیل قیمت بیتکوین قبل و بعد از هاوینگ مفید بودند، بررسی کردهایم تا بتوانیم تصور روشنی از آینده بازار کریپتو پس از نصف شدن داشته باشیم. در زیر پیشبینی میکنیم که پس از نصف شدن در سال 2024 چه اتفاقی ممکن است برای بازار کریپتو بیفتد.

پس از نصف شدن بیت کوین در سال 2024 چه اتفاقی خواهد افتاد؟

پس از نصف شدن بیت کوین در سال 2024، پاداش بلاک به 3.75 بیت کوین در هر بلوک کاهش می یابد. سپس قیمت، شبکه و فرصت های کلان را شرح می دهیم:

- افزایش ارزش ارزهای دیجیتال به دلیل علاقه روزافزون معامله گران به ذخیره ارزهای دیجیتال است. با این حال، این می تواند از 6 تا 12 ماه پس از انتقال رخ دهد.

- کمیاب بودن بیت کوین می تواند منجر به پذیرش جهانی بیت کوین نسبت به ارز فیات و سایر دارایی های دیجیتال شود.

- سرمایه گذاران نهادی ممکن است علاقه بیشتری به بیت کوین داشته باشند. زیرا حتی اتریوم نیز پس از ارتقاء Shapella شاهد جریانهای نهادی بزرگی بود که در آن نرخ تورم به میزان قابل توجهی کاهش یافت.

- این می تواند باعث کاهش کوتاه مدت قیمت بیت کوین و سایر ارزهای دیجیتال شود، زیرا ماینرهایی که انگیزه ای برای ادامه کار ندارند، بیت کوین و دکل های استخراج خود را می فروشند و باعث کاهش قیمت بیت کوین می شود.

- از آنجایی که پس از نصف شدن، ماینرها باید بیشتر روی کارمزد تراکنش ها تمرکز کنند، ممکن است اولویت بندی تراکنش ها برای دستیابی به سهم بیشتری از پاداش ها رخ دهد.

- ممکن است نوسانات کوتاه مدت در بازار وجود داشته باشد. با خروج برخی سرمایه گذاران و تلاش برخی برای ورود به بازار؛ پس از نصف شدن، ممکن است بازار در وضعیت نوسانی قرار گیرد.

آینده بازار ارزهای دیجیتال پس از نصف شدن

همانطور که اشاره شد، هر سه سناریو کاهش قیمت، رنج بازار و افزایش قیمت ممکن است. با وجود شواهد تاریخی، افزایش قیمت این احتمال را بیشتر کرد، اما زمان وقوع آن بستگی به شاخصهایی دارد که در مورد آن بحث کردیم، تحلیل تکنیکال، احساسات بازار و حتی عوامل کلان اقتصادی.

در این مقاله سعی کردیم به تحلیل بازار بیت کوین و ارز دیجیتال قبل و بعد از هاوینگ در سال 2024 بپردازیم، البته باید بدانید که این مقاله فقط جنبه آموزشی دارد و پیشنهاد سرمایه گذاری نیست.