رمزگشایی از الگوهای بیت کوین؛ بررسی عملکرد قیمت، نوسانات و سیگنال های بازار

به گزارش دلفی دیجیتال، رفتار قیمت بیت کوین و ساختار بازارهای رمزارزی فعالیتهای دیده شده در پیش از بازار گاوی سالهای گذشته را منعکس میکنند.

به گزارش کوین اکسو و به نقل از cointelegraph، گزارش اخیر توسط تحقیقاتی دلفی دیجیتال (Delphi Digital) تطبیقپذیری قابل پیشبینی عملکرد قیمت و روندهای در بازار ارزهای دیجیتال را نشان میدهد. این گزارش به ارتباط متقابل میان چرخه چهار ساله بیت کوین و روندهای اقتصادی گستردهتر پرداخته است.

به گفته تحلیلگران دلفی دیجیتال، تثبیت مداوم قیمت در سطح ۳۰ هزار دلار مشابه بازه زمانی بین سالهای ۲۰۱۵ تا ۲۰۱۷ است، و تعدای از اندیکاتورها ثبت یک رکورد تاریخی (ATH) جدید برای بیت کوین تا سه ماهه چهارم سال ۲۰۲۴ اشاره دارند.

تأثیر چرخههای اقتصادی بر عملکرد بیت کوین

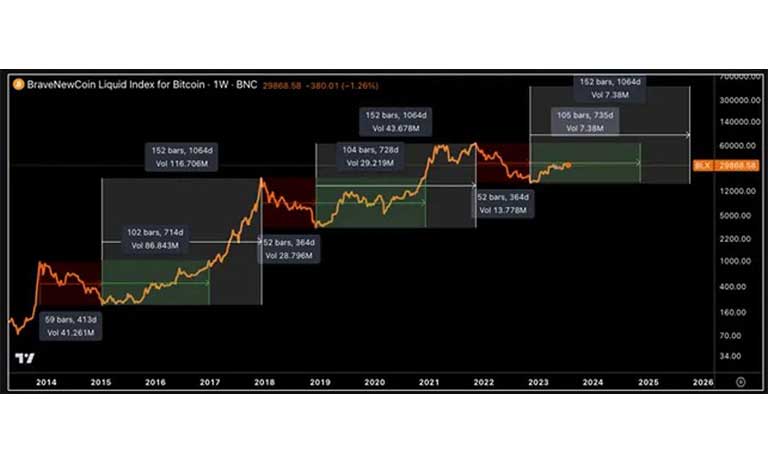

تحلیل دلفی توجه ما را به ماهیت چرخهای ذاتی بازار ارزهای دیجیتال جلب میکند. این چرخه بیت کوین با توجه به زمانبندی بین فراز و نشیبهای کفهای قیمتی، دورههای بازیابی قیمت تا سقفهای چرخه قبلی و زمانبندی رالی قیمت تا سقفهای چرخه جدید بهتر مشخص میشود. دلفی از بیت کوین به عنوان یک معیار استفاده کرده تا نقشهای کلی از یک چرخه در بازار ارزهای دیجیتال را شرح دهد.

این چرخههای چهار ساله شامل دستیابی بیت کوین به سقف تاریخی جدید خود، تجربه کاهش حدوداً ۸۰ درصدی قیمت و سپس ساخت یک کف برای حدود یک سال بعد میشود. این روند معمولاً با یک ریکاوری دو ساله به بالاترین سطح قبلی و در نهایت افزایش قیمت برای یک سال دیگر که منجر به ثبت رکورد جدیدی میگردد، دنبال خواهد شد.

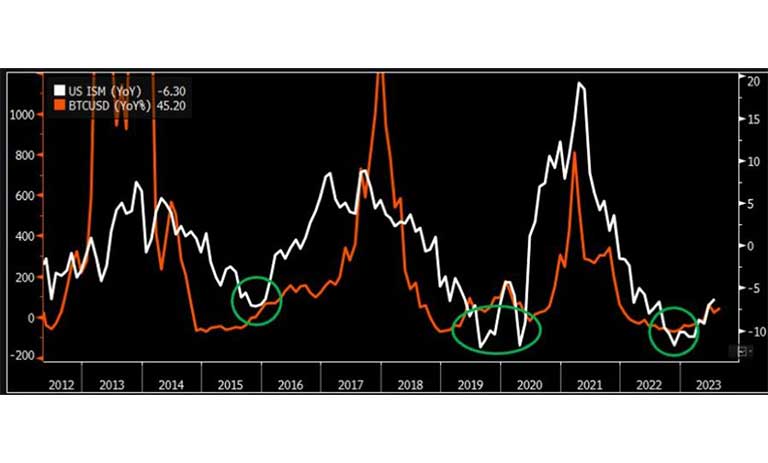

این بررسی همبستگی شگفتانگیزی را بین سقفهای قیمت بیت کوین و تغییرات در چرخه کسب و کار نشان میدهد، که به وسیله شاخص تولید مؤسسه ISM ارائه شده است.

در زمان اوج قیمت بیت کوین، ISM معمولاً سیگنالهایی را از رسیدن قیمت به بالاترین سطح ممکن صادر میکند و آدرسهای فعال، حجم معاملات و کارمزدها به بیشترین مقدار خود میرسند. به عبارت دیگر، همانطور که چرخه کسب و کار نشان از بازیابی قیمت دارد، سطوح فعالیت شبکه نیز به همین نسبت افزایش مییابد.

این گزارش نقش هاوینگ (Halving) بیت کوین در این چرخهها را برجسته کرده است. آخرین هاوینگ حدود ۱۸ ماه پس از تشکیل کف قیمتی جدید برای بیت کوین اتفاق افتاد و تقریباً هفت ماه پیش از یک ATH جدید بود. این الگوی تاریخی نشان میدهد که تا سهماهه چهارم سال ۲۰۲۴، یک ATH جدید برای بیت کوین پیشبینی میشود که با رویداد مورد انتظار هاوینگ بعدی همزمان است.

فعالیت قیمتی بیت کوین شبیه با فاز پیش از بازار گاوی ۲۰۱۵ تا ۲۰۱۷ به نظر میرسد

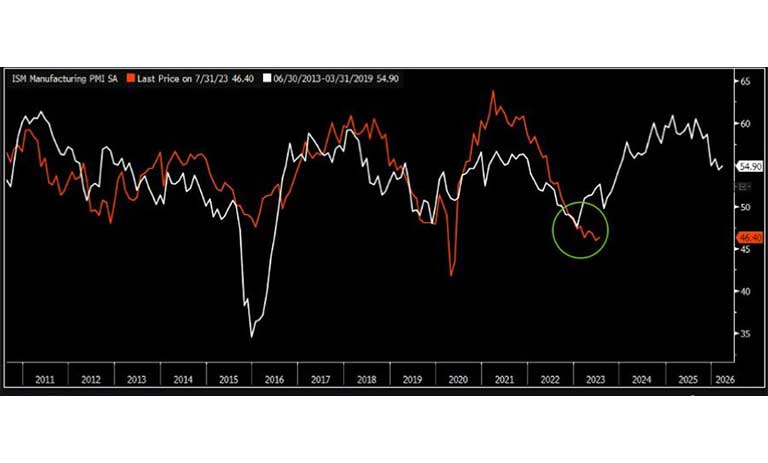

این گزارش همچنین نشان میدهد که محیط کنونی بازار شباهتهای چشمگیری با بازه زمانی بین سالهای ۲۰۱۵ و ۲۰۱۷ دارد. هماهنگی بین رفتار بازار، اندیکاتورهای اقتصادی و روندهای تاریخی نشان میدهد که فاز کنونی شبیه به دورهای از افزایش آسیبپذیری در برابر ریسک و رشد احتمالی قیمت است، که در آن دوره هم شاهد چنین چیزی بودیم.

در این گزارش اشاره شده که الگوهای معاملاتی در بازار، به ویژه در S&P 500، بسیار شبیه مسیری است که قیمت طی سالهای ۲۰۱۵ تا ۲۰۱۷ طی کرده بود. حتی در دورههای عدم قطعیت میان معاملهگران مانند رکود درآمد نیز این الگوها پابرجا میمانند و احساسات آن دوره را به تصویر میکشند.

الگوی پایدار چرخه بیت کوین، همگامسازی آن با تغییرات اقتصادی گستردهتر و هاوینگ قیمت در سال ۲۰۲۴ همگی به اثبات این تئوری کمک میکنند.

دلفی به تشابهات میان چشمانداز تاریک رشد جهانی در طول سالهای ۲۰۱۵ تا ۲۰۱۶ و دوره ابهامات اقتصادی که اخیراً در سالهای ۲۰۲۱ تا ۲۰۲۲ شاهد آنها بودیم، اشاره میکند. عواملی مانند قدرت دلار آمریکا و تغییرات در چرخههای نقدینگی جهانی، بازتابی از گذشته محسوب میشوند.

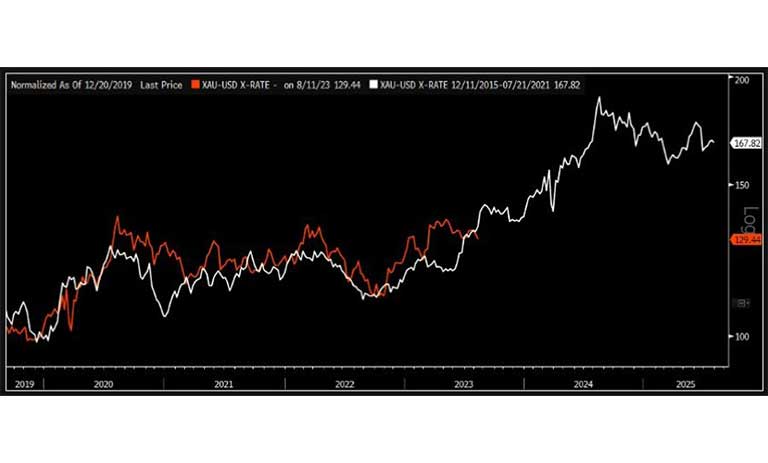

این گزارش نشان میدهد که چگونه عملکرد طلا در آن زمان، تحت تأثیر نگرانیهای کاهش ارزش پول، تشابهات قابلتوجهی را با زمان حال از خود نشان میدهد. تشابهاتی که در حال حاضر دیده میشوند، استدلال پیروی شرایط اقتصاد کلان از یک مسیر آشنا را تقویت میکنند.

بازار رمزارزها یک چشمانداز مثبت را به تصویر میکشد، اما همچنان زنگ خطرهایی وجود دارند

تحلیل دلفی شواهد قانعکنندهای را مبنی بر این ارائه میدهد که بازار رمزارزها در الگوهای چرخهمحور فعالیت میکند و تغییرات اقتصادی گستردهتر تکرار میشوند. پیشبینی ثبت یک سقف تاریخی جدید تا سهماهه چهارم سال ۲۰۲۴ که در این گزارش به آن اشاره شده، با الگوهای تاریخی هاوینگ همخوانی دارد. این زمانبندی، همراه با وضعیت نشانگرهای مانند ISM و انتظارات از چرخههای نقدینگی تجدیدشده، دلیل قویای برای یک چرخه مشابه با دوره ۲۰۱۵ تا ۲۰۱۷ تقویت میکند.

این زمانبندی، در کنار وضعیت شاخصهایی مانند ISM و انتظارات کارشناسان از چرخههای نقدینگی جدید، استدلال ایجاد چرخهای شبیه به آنچه در سالهای ۲۰۱۵ تا ۲۰۱۷ مشاهده کردیم را تقویت میکند.

هاوینگ بیت کوین در سال ۲۰۲۴ اعتبار بیشتری را به انتظارات این شرکت برای وقوع یک بازار گاوی احتمالی تا سهماهه چهارم همان سال اضافه میکند. اگرچه این تحلیل هم عاری از هرگونه ریسک و یا ابهامی نیست، اما با توجه به کاتالیزورهای انباشت و پیشزمینه تاریخی، چشمانداز کلی بازار ارزهای دیجیتال در ۱۲ تا ۱۸ ماه آینده امیدوارکننده به نظر میرسد.

آیا فقدان نوسانات تاریخی بیت کوین و کاهش هولدرهای کوتاهمدت، سیگنالی برای بازار گاوی است؟

معاملهگران معتقدند که نوسانات پایین بیت کوین، یک سیگنال برای بازار گاوی محسوب میشود، اما سوگیری آنها ممکن است از تشخیص نتایج منفی احتمالی عوامل کلان جلوگیری کند.

آخرین گزارش Glassnode Insights با عنوان «هفتهای که گذشت در آنچین» به این نکته تاکید میکند که بیت کوین از لحاظ کاهش نوسانات به سطوح تاریخی رسیده است. این امر منجر به تفکیک ۲/۹ درصدی باندهای بولینگر این ارز دیجیتال شده، که نشاندهنده یک محدوده معاملاتی بسیار باریک است.

این وضعیت تنها در دو بار در تاریخ بیت کوین مشاهده شده: اولین بار در سپتامبر ۲۰۱۶، زمانی که بیت کوین در نزدیکی ۶۰۴ دلار معامله میشد، و سپس در ژانویه ۲۰۲۳، زمانی که ارزش این دارایی در سطح ۱۶،۸۰۰ دلار تثبیت شده بود.

همانطور که در این گزارش آمده، دورههای کاهش نوسانات، در کنار خستگی سرمایهگذاران از وضعیت، باعث حرکت کوینها بر اساس هزینه خرید آنها نزدیک در نزدیکی قیمت فعلی میشود. این امر نشان میدهد که احتمالاً معاملهگران با خروج خود از بازار سود یا زیان کمی کسب میکنند. در این گزارش نتیجهگیری شده که برای ایجاد یک محدوده قیمتی جدید، لازم است تا معاملهگران انگیزه خرج کردن پول خود را داشته باشند، که ممکن است به طور بالقوهای به افزایش پیشبینی شده نوسانات منجر شود.

آیا نوسانات پایین بیت کوین، انعکاسی از بازارهای گستردهتر هستند؟

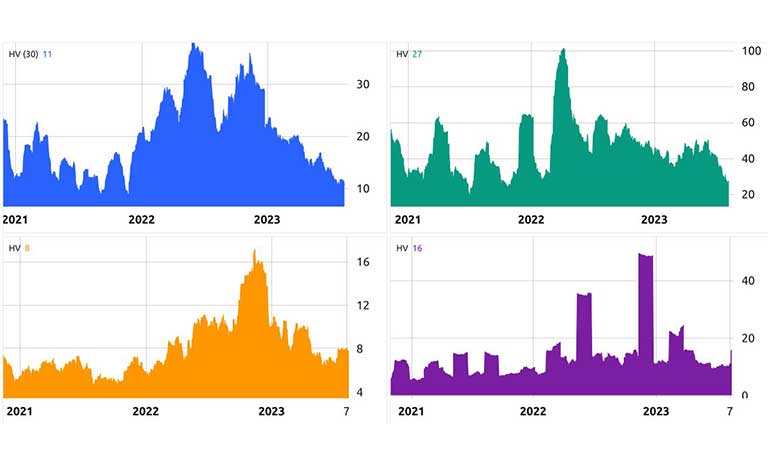

محدوده باریکی که بیت کوین در داخل آن معامله میشود – به ویژه از ۲۹،۰۵۰ دلار تا ۲۹،۷۷۵ دلار در طول سه هفته گذشته – غیرعادی بوده است، و نیازی به تجزیه و تحلیل پیشرفته و با استفاده از دانش ریاضی برای درک آن وجود ندارد. این محدوده معاملاتی منجر به نوسانات بسیار کم ۳۰ روزه به نرخ ۱۷ درصد در سال شده است. سوال اصلی این است که آیا این روند به بازار ارزهای دیجیتال محدود میشود و یا این پدیده را در بازارهای سنتی، از جمله سهام، نفت، اوراق بهادار و پول نیز مشاهده میکنیم؟

توجه داشته باشید که نوسانات ۳۰ روزه شاخص S&P 500 و قیمت نفت West Texas Intermediate (WTI) در حال حاضر در پایینترین سطوح خود از نوامبر ۲۰۲۱ قرار دارند. جالب است که شاخص دلار آمریکا (DXY) این روند را دنبال نکرده، چرا که ارزش این معیار از ۶٪ در ماه می ۲۰۲۳ به ۸٪ در ماه جاری افزایش یافته است. علاوه بر این، نوسانات ۳۰ روزه بازده خزانه ۱۰ ساله نیز اخیراً از کف ۱۸ ماهه خود در حدود ۱۰٪ به ۱۶٪ افزایش پیدا کرده است. این روندها ممکن است تأثیر مختصری در کاهش نوسانات بیت کوین داشته باشند.

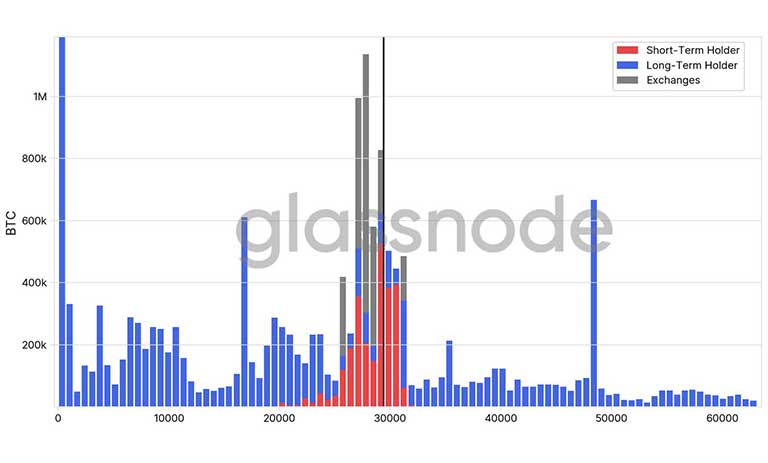

به گزارش گلس نود، بخش عمده تمرکز توزیع قیمت هولدرهای کوتاهمدت در بازه ۲۵ هزار دلار تا ۳۱ هزار دلار بوده است. این الگو ما را به یاد دورههای مشابه در ریکاوری بازار خرسی گذشته میاندازد. با این حال، دادهها نشان میدهند که بسیاری از این سرمایهگذاران هنوز برخی از پوزیشنهای خود را با ضرر نگهداری میکند که فشار فروش کوتاهمدتی را ایجاد کرده است.

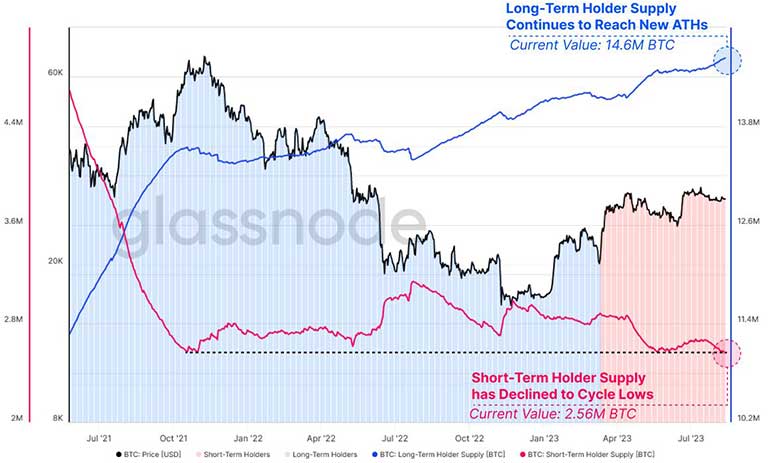

علاوه بر این، شرکت تحلیلی گلس نود کاهش قابلتوجه عرضه هولدرهای کوتاهمدت به کمینه چندساله در حدود ۲/۵۶ میلیون بیت کوین را برجسته کرده است. همانطور که در این گزارش ذکر شده، از سوی دیگر، عرضه نگهداری شده توسط هولدرهای بلندمدت به سطح بیسابقه حدود ۱۴/۶ میلیون بیت کوین رسیده است.

فرض کنید در یک سناریو نسبتاً خوشبینانه، تنها ۱۰٪ از هولدرهای بلندمدت ۱/۷۷ میلیون بیت کوین نگهداری شده، در قیمت ۴۷ هزار دلار یا بالاتر، پوزیشنهای خود را تا زمانی که قیمت بیت کوین از ۴۰ هزار دلار فراتر برود، تغییر دهند، نتیجه حاصل معادل حدود شش ماه و نیم خروجی ماینینگ کنونی است. این امر اهمیت توجه به تأثیر بالقوه رکود اقتصادی جهانی بر قیمت بیت کوین را نشان میدهد و بدان معناست نباید تنها کاهش هولدرهای کوتاهمدت را در نظر بگیریم.

این فرضیه اطلاعات گلس نود مبنی بر افزایش پوزیشنهای «هولدرهای بلندمدت قاطع» را باطل نمیکند. با این حال، هیچ داده تاریخی نمیتواند توجیهی برای نزدیک شدن نرخ بازده خزانه ۱۰ ساله آمریکا به بالاترین سطح ۱۶ ساله خود شده یا نرخ متوسط ثابت ۳۰ ساله وام مسکن در ایالات متحده به مرز ۷٪ باشد.

علیرغم روند کنونی، هولدرهای بلندمدت هنوز هم میتوانند در شرایط اقتصادی نامساعد، احساسات و رفتار خود را تغییر دهند.

بازدهی بالاتر در سهام میتواند نظر سرمایهگذاران را برای ورود جلب کند که منجر به نوسانات احتمالی میشود، در حالی که افزایش هزینههای استقراض دولتی و شرکتی ممکن است روی بودجه و سودآوری تأثیر بگذارد. توامان با این موضوع، بازارهای املاک و مستغلات نیز به دلیل صرفهپذیری اقتصادی دریافت وام مسکن ممکن است با رکود نسبی مواجه شوند. احتمالاً این شرایط منجر به تغییر سیاستهای مالی توسط بانکهای مرکزی برای حمایت از فعالیتهای اقتصادی میشود، که اغلب فشار تورمی را افزایش میدهد.

معراج بیت کوین به عنوان یک طبقه دارایی ۵۰ میلیارد دلاری تنها ۶ سال پیش اتفاق افتاده که این امر باعث ایجاد ابهاماتی درباره چگونگی واکنش هولدرها به تنشهای بازارهای سنتی میشود. این امر با نوسانات پایین بازارهای S&P 500، نفت و بیت کوین از لحاظ تاریخی در تضاد است.

و حالا این سوال مطرح میشود: آیا این آرامش پیش از طوفان است، و آیا بیت کوین به عنوان یک ابزار پوشش ریسک در برابر تورم فزاینده عمل خواهد کرد؟ تنها زمان است که به ما پاسخ میدهد.

قیمت بیتکوین ممکن است به ۳۴ هزار دلار برسد – QCP Capital

بیت کوین از فقدان عوامل تحریککننده اصلی برای نوسانات رنج میبرد، اما در تحلیلی پیشبینی شده که یک جهش کلاسیک از حمایت میتواند بازگشت قیمت را بالاترین سطوح خود در یک سال گذشته به دنبال داشته باشد.

پلتفرم معاملاتی QCP Capital اعتقاد دارد که بیت کوین ممکن است در عرض چند هفته آینده با یک رالی شارپ به سمت ۳۴ هزار دلار حرکت کند.

تحلیلگران در آخرین بررسی خود گفتهاند که در هفتههای آینده شاهد یک تغییر کلیدی برای عملکرد قیمت بیت کوین خواهیم بود.

قیمت بیتکوین در انتظار «نقطه پایانی ماه سپتامبر» است

با وجود اینکه بیت کوین هنوز پس از ماهها بلاتکلیفی در محدوده قیمتی اخیر خود گیر کرده، اما ناظران بازار منتظر پیشبینی بازگشت یک روند بازار هستند.

برای QCP Capital، سپتامبر یک ماه کلیدی در تقویم محسوب میشود، چرا که جفت ارز BTC/USD در مسیر تکمیل ساختار الگوی گوه صعودی خود که در پایان بازار خرسی سال ۲۰۲۲ آغاز شده قرار دارد.

QCP Capital در بخشی از بروزرسانی خود توضیح داد:

با توجه به نمودارها، الگوی گوهای که بیت کوین از زمان رسیدن به کف ۱۵ هزار دلاری خود در آن قرار گرفته بود، در ابتدای ماه سپتامبر به اولین نقطه پایانی خود میرسد.

QCP گفته که منطقه مورد علاقه آن ۲۹،۳۰۰ دلار است – و این دقیقاً نقطه کانونی فعلی برای قیمت بیت کوین در بازار اسپات است.

QCP در ادامه در مورد الگوی گوه صعودی گفت:

آیا شاهد یک رالی شارپ خواهیم بود که ما را به مقاومت ۳۴ هزار دلاری میرساند؟ مانند سه دوره قبلی در سال جاری که قیمت خط روند حمایتی خود را لمس کرده بود؟

ما فکر میکنیم برای پاسخ به این سوال ممکن است هنوز چند هفته آرام دیگر را سپری کنیم. ما به دنبال بازخرید اختیار معاملات کوتاهمدت خود در پایان ماه سپتامبر هستیم و در زمان مناسب آماده خریداری در نوسانات برای پایان ماه دسامبر هستیم.

چشمانداز QCP با دیدگاههای مختلف خوشبینانهای در مورد قدرت قیمت بیت کوین در کوتاهمدت همخوانی دارد. یکی از این دیدگاهها اینگونه است که ماه اکتبر را به عنوان آخرین مهلت برای بازگشت به بازار گاوی بیت کوین سال ۲۰۲۳ معرفی میکند.

اما همانطور که Cointelegraph گزارش داده، انتظارات بازار در مورد این موضوع متفاوت است، به گونهای که عدهای هشدار دادهاند ممکن است پیش از شروع یک بهبود گسترده، قیمت به کفهای جدیدی برسد.

هیچ عامل تحریککنندهای برای قیمت بیت کوین در سطح کلان دیده نمیشود

با توجه به روندهای اقتصاد کلان، QCP ادعا کرده که تغییرات مهم هنوز در انتظار وقوع هستند که بازتاب وضعیت موجود در کریپتو است.

QCP نوشت:

آخرین باری که معاملات به این اندازه فشرده شده بود، به زمستان رمزارزی سالهای ۲۰۱۸ و ۲۰۱۹ بازمیگردد و به یک تغییر در محیط کلان برای احیای بازار نیاز داشتیم.

همانطور که از دادههای شاخص نوسانات تاریخی بیت کوین (BVOL) در TradingView قابل مشاهده است، نوسانپذیری بیت کوین کفهای تاریخی خود را به چالش کشیده است.

QCP در ادامه توضیحات خود گفت:

اگرچه این تغییرات چشمگیر در محیط کلان هنوز رخ نداده است، اما انتظار چندین عامل تحریککننده را در تقویم رمزارزی ماه آینده برای کوتاهمدت داریم، که از جمله آنها میتوان به Mt Gox ،GBTC، حکم احتمالی درباره برنامههای Blackrock/Fidelity توسط SEC و چند خبر دیگر در مورد صرافیهای رمزارزهای متمرکز و استیبل کوینها اشاره کرد.

در کنار سایر موارد، تحلیلگران به ضربالاجل ماه سپتامبر برای اظهارنظر در مورد برنامههای اولیه صندوق قابل معامله در بورس (ETF) اسپات بیت کوین – که به طور گسترده به عنوان نقطه عطفی برای صنعت در نظر گرفته میشود، اشاره کردهاند.

معاملات اولین ETF اسپات بیت کوین اروپا در تاریخ ۱۵ آگوست آغاز شد. این ETF بیت کوین توسط شرکت سرمایهگذاری Fidelity نگهداری میشود.