خدمات اختیار معامله در پروژه های دیفای

در بین کاربران DiFi، تعدادی محصول جدید وجود دارد که محبوبیت زیادی پیدا کرده است. آنها نوعی بازده منحصر به فرد با مشخصات ریسک متفاوتی نسبت به آنچه سرمایه گذاران به آن عادت کرده اند ارائه می کنند. این پروتکل ها با استفاده از ترکیبی از خدمات گزینه های مختلف و قرار دادن آنها تحت یک استراتژی که مستقیماً در اختیار کاربر قرار می گیرد، کار می کنند. این نوع استراتژی ها متعلق به دسته ای هستند که در امور مالی سنتی به عنوان محصولات ساختاریافته شناخته می شوند. در این مقاله بررسی خدمات گزینه های معاملاتی در پروژه های DiFi ما پرداخت می کنیم

خدمات اختیاری در پروژه های DeFi

محصولات ساختاریافته به عنوان ابزارهای مالی شناخته می شوند که به کاربران امکان دسترسی به طیف وسیعی از استراتژی های پیچیده بر اساس مشتقات را می دهند. در مورد DiFi می توان گفت که بیشترین تقاضا بر اساس ترکیبی از گزینه های خرید و فروش خدمات است. برای کسانی که با این خدمات آپشن آشنا نیستند، آنها مشتقاتی هستند که بر اساس ارزش دارایی های اساسی مانند بیت کوین و اتریوم هستند. قرارداد اختیار خرید به خریدار امکان خرید یا فروش دارایی پایه را می دهد. بازده بستگی به قیمت اعتصاب انتخاب شده برای هر گزینه دارد. در حال حاضر، پروتکل های غیرمتمرکز کاربردهای متنوعی را ارائه می دهند، از جمله:

بازارهای گزینه های غیرمتمرکز لایه داخلی هستند که طراحی محصولات ساختاریافته را ممکن می کنند. این محصولات می توانند نوع منحصر به فردی از بازدهی را ارائه دهند که از کسب حق بیمه برای فروش محصولات تماس یا اختیار خرید به جای صدور توکن، کارمزد معاملات و وام حاصل می شود. بنابراین می توان گفت که این محصولات نوآورانه هستند. همچنین، در مقایسه با استراتژی های گزینه وانیلی، خطر ناچیزی دارند. البته، آنها داراییهای بدون ریسک نیستند، زیرا بازدهی میتواند بر اساس عملکرد منفی قیمت باشد، که سادهترین و مقرون به صرفهترین راه برای کاربران DiFi برای دریافت این بازدهها بدون نیاز به درک کامل پیچیدگیهای معاملات گزینهها است. (مانند استراتژی های پوشش ریسک یا پارامترهای یونانی)

در ارتباط با خدمات گزینه های معاملاتی در پروژه های DeFi، چندین پروتکل بسیار الاستیک وجود دارد که می تواند چنین محصولات ساختاری را ارائه دهد. در ادامه این پروتکل ها را ارائه و بررسی خواهیم کرد.

روبان

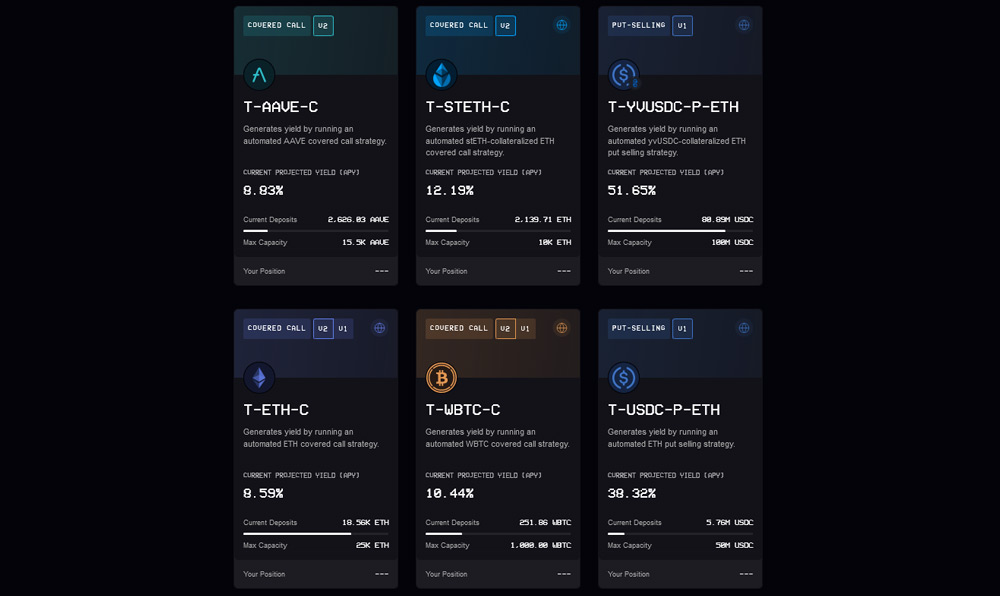

محبوب ترین پروتکل محصول ساختاریافته Ribbon Finance است که منحصراً مبتنی بر خدمات گزینه است و دارای TVL بیش از 200 میلیون دلار است. همچنین، با اجرا بر روی اتریوم، می تواند 6 خزانه مختلف با طیف گسترده ای از دارایی ها مانند AAVE، ETH، wBTC و USDC ارائه دهد. در حالی که از مکالمات تحت پوشش استفاده می کنند، استراتژی های فروش را نیز به طور گسترده در نظر می گیرند. در گذشته، ظرفیت خزانه آنها به طور مداوم پر بود و همچنین سهم بزرگی از کل بازار آپشن را به خود اختصاص می داد.

آخرین جهش آنها بر اساس stETH یک ترکیب جالب است که از قدرت ترکیب پذیری در DiFi بهره می برد. شرطبندی نقدینگی منبع دیگری از بازده ثابت است که میتواند به عنوان وثیقه برای خدمات نوشتن اختیار استفاده شود. بنابراین می تواند کارایی بیشتری را با هم ترکیب کند. سایر خزانه ها از دارایی های رایج به نام استیبل کوین های ETH، USDC یا wBTC استفاده می کنند. در این استراتژی از پروتکل Opyn استفاده شده است. این پروتکل از کاربران هزینه می گیرد. (10% هزینه ارسال هفتگی و 2% هزینه مدیریت سالانه)

اگر استراتژی هفتگی سودآور باشد، از حق بیمه های به دست آمده، هزینه اجرا هفتگی و از دارایی های مدیریت شده توسط خزانه، هزینه مدیریت هفتگی دریافت می شود. همچنین اگر استراتژی هفتگی سودی نداشته باشد، کارمزدی دریافت نمی شود.

این کارمزدها در حال حاضر متعلق به خزانه داری DAO است، اما یک سری ارتقاء در حال انجام است تا این کارمزدها به سهامداران ریبون توکن پرداخت شود. این طرح با هدف هدایت صدور توکن ها به خزانه های خاص مطابق با آنچه سهامداران به آن رای می دهند، مشابه نحوه عملکرد مترهای Curve است. این کارمزدها همچنین میتواند برای کاهش افت شدید بازار که تأثیر منفی بر استراتژیها دارد، استفاده شود.

StakeDAO

طیف گسترده ای از چندین محصول مختلف توسط StakeDAO از خدمات ارائه شده است گزینه های معاملاتی در پروژه های DiFi، فراتر است. آنها همچنین در شبکه اتریوم هستند. بازده های پیش بینی شده StakeDAO بیشتر از بازده های ارائه شده توسط Ribbon است زیرا آنها این استراتژی ها را با سایر استراتژی های غیرفعال خود بر اساس پاداش های استخراج و کارمزد تراکنش ها ترکیب می کنند. این نیز نمونه دیگری از استفاده عالی از composability در DeFi است. به نظر می رسد انتخاب قیمت اعتصاب آنها به اندازه ریبون محافظه کارانه است و همچنین به صورت هفتگی به روز می شود. پروتکل اصلی که خدمات آپشن را می فروشد نیز پروتکل Opyn است. ساختار کارمزد آنها در این استراتژیهای خدمات مبتنی بر گزینه مشابه روش Sushiswap برای شرطبندی پاداش است، با هزینه برداشت استاندارد 0.5% و هیچ کدام بر اساس عملکرد استراتژی، که بین دارندگان توکن پروتکلی که قمار میکنند توزیع میشود.

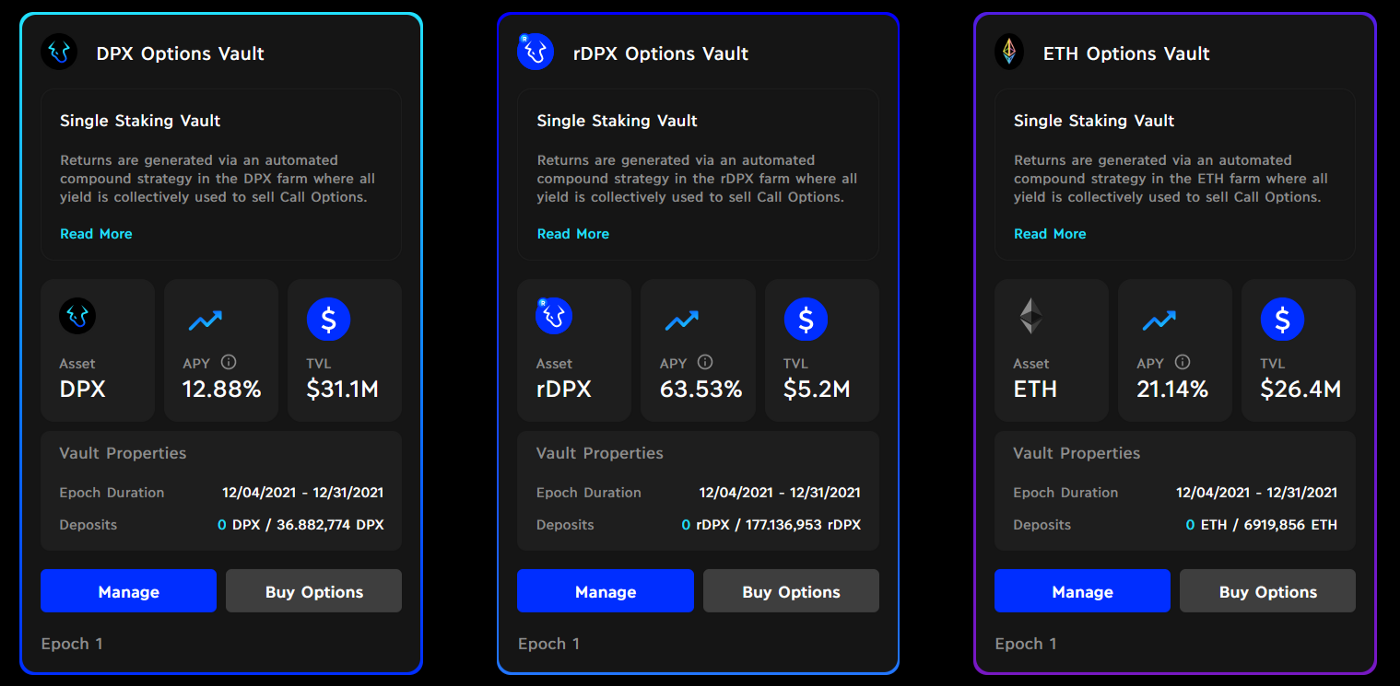

دوپکس

آخرین پروتکل محبوب برای ارائه این خزانه های اختیاری Dopex است که SSOV (Single Stake Optional Vaults) نامیده می شود و چندین تفاوت با مواردی که در Ribbon و StakeDAO مشاهده می شود دارد. اساسا، آنها قراردادهای اختیاری خود را با استفاده از یک معماری منحصر به فرد صادر می کنند که از ترکیبی از پروتکل هایی مانند UMA یا Sushiswap برای محافظت از قراردادهای فروخته شده استفاده می کند. آنها در حال حاضر بر روی Arbitrum کار می کنند، بنابراین هزینه گاز در شبکه اصلی کاهش می یابد. آنها به جای هفتگی، تعادل را به صورت ماهانه تنظیم می کنند.

قیمت پیشنهادی قابل انتخاب است، بنابراین قرار گرفتن در معرض خطر به عهده کاربر است. قیمتهای اعتصابی نزدیک به قیمت واقعی، بازدهی بالاتری را به قیمت ریسک بالاتر ارائه میکنند، در حالی که قیمتهای اعتصابی که بالاتر از قیمت واقعی انتخاب میشوند، بازدهی کمتر اما ریسک کمتری را نیز ارائه میکنند.

ساختار کارمزد Dopex شامل دریافت کارمزد 0.125٪ (0.25٪ برای rDPX) از اصل است که بین سهام و استخر نقدینگی توزیع می شود تا سهامداران رمز بتوانند از استفاده از پروتکل بهره مند شوند.

استراتژی های گزینه مورد استفاده

از آنجایی که انتخاب اعتصاب حیاتی است، هدف پروتکل ها داشتن یک نمایه ریسک محافظه کارانه است و سعی می شود قیمت های اعتصابی را انتخاب کنند که از ضرر جلوگیری کند و در عین حال استراتژی را تا حد امکان سودآور نگه دارد.

تماس تحت پوشش است

این استراتژی با ترکیب خرید دارایی نقدی و فروش اختیاری بازده ایجاد می کند. این استراتژی برای گزینه های قراردادی که به استراتژی اضافه شده و ترکیب می شوند، حق بیمه دریافت می کند، سپس درصد بازده سالانه ایجاد می کند.

فروش را انجام دهید

این استراتژی برای بازارهای مسطح یا محدوده مناسب است. بهترین موارد استفاده از آن شرایط بازار صعودی یا نسبتا نزولی است.

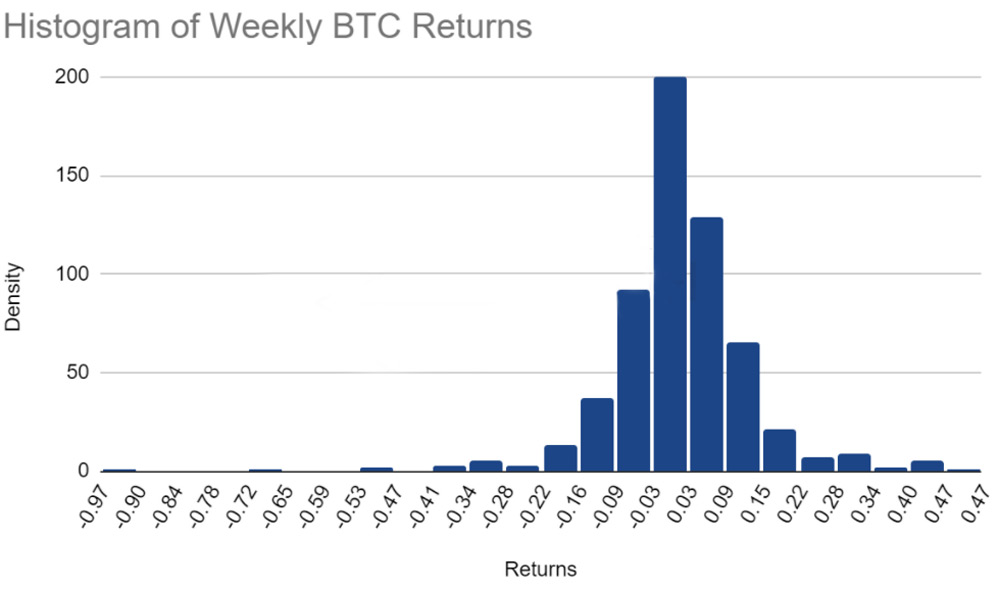

مشخصات ریسک، طرف مقابل و ظرفیت

این استراتژیها سودآور هستند زیرا بازده هفتگی تاریخی اکثر داراییهای سرمایهگذاری از توزیع نرمال پیروی میکنند. اگرچه قیمت تا کنون برای سهام و ارزهای دیجیتال کمی نامتقارن است زیرا هر دو به طور تاریخی در طول زمان افزایش قیمت داشته اند. این رفتار را میتوان با شرطبندی روی بازدههایی که احتمالاً در مرکز توزیع قرار دارند به جای مقادیر، مورد سوء استفاده قرار داد، زیرا احتمال دستیابی به آنها بسیار کمتر است، و این همان چیزی است که معمولاً به عنوان شرط نامتقارن از آن یاد میشود.

Ribbon V2 از حراج های باز از طریق Gnosis استفاده می کند، در حالی که StakeDAO از Airswap برای فروش به لیست سفید از سازندگان بازار استفاده می کند. Dopex همچنین به طور مستقیم قراردادهای اختیار معامله را صادر می کند. این حراج ها نسبت به صرافی های اختیاری متمرکز مانند Deribit قیمت گذاری بهتری دارند، بنابراین بازارسازان می توانند بین آنها نیز آربیتراژ کنند.

از نظر ظرفیت هر استراتژی، از آنجایی که نقدینگی این بازارسازان و سایر معامله گران در بازارهای اختیار معامله محدود است، ظرفیت ارائه شده توسط خزانه های بررسی شده نیز محدود است. اگر محبوبیت این محصولات به رشد خود ادامه دهد، میتوان انتظار داشت که نقدینگی که بازارهای آپشن نیز شاهد آن خواهند بود، افزایش یابد.

آخرین کلمه

در این مقاله سعی کردیم در مورد خدمات صحبت کنیم گزینه های معاملاتی در پروژه های DiFi، بازده مورد انتظار این محصولات، ریسک های اقتصادی موجود و نحوه عملکرد محصولات. سادگی و توانایی ترکیب این محصولات در نهایت سرمایه بیشتری را از سوی سرمایه گذاران خرده فروشی و نهادی جذب می کند.