اسمارت ریبالانس (Smart Rebalance) چیست؟

اسمارت ریبالانس (Smart Rebalance) یک استراتژی است که پورتفولیوی شما را مجدداً متعادل می کند تا نسبت های اولیه تعیین شده آن را بازیابی کند. زمانی که نسبت یک دارایی در پورتفولیو از آستانه تعادل مجدد تعیین شده عبور کند و به نقطه تعادل دوره ای تعیین شده برسد، دارایی هایی که نسبت آنها درصدی بالاتر از آستانه تعادل مجدد افزایش یافته است برای خرید دارایی هایی که نسبت آنها کاهش یافته است فروخته می شود. بنابراین اسمارت ریبالانس پورتفولیو را به تنظیمات اولیه بازمی گرداند. این استراتژی با صرف نظر از سودهای نوسانی از یک دارایی و متعادل کردن دائمی سبد دارایی، بازدهی پایدار بلندمدت را تضمین می کند.

ریبالانس چیست؟

ریبالانس به فرآیند بازگرداندن ارزش تخصیص دارایی های یک سبد به سطوح تعریف شده توسط یک طرح سرمایه گذاری اشاره دارد. این سطوح برای مطابقت با تحمل سرمایه گذار برای ریسک و تمایل به پاداش در نظر گرفته شده است.

با گذشت زمان، تخصیص دارایی ها می تواند تغییر کند زیرا عملکرد بازار ارزش دارایی ها را تغییر می دهد. تریبالانس شامل خرید یا فروش دوره ای دارایی های یک سبد برای بازیابی و حفظ آن سطح اصلی و مطلوب تخصیص دارایی است.

یک سبد با تخصیص دارایی هدف اصلی شامل 50 درصد سهام و 50 درصد اوراق قرضه را در نظر بگیرید. اگر قیمت سهام در یک دوره زمانی معین افزایش یابد، ارزش بالاتر آنها می تواند نسبت تخصیص آنها را در پرتفوی مثلاً به 70 درصد افزایش دهد. بنابراین ممکن است سرمایه گذار تصمیم بگیرد که مقداری از سهام را بفروشد و اوراق قرضه بخرد تا درصدها را مجدداً به تخصیص هدف اصلی 50٪ – 50٪ بازگرداند.

مفهوم اسمارت ریبالانس در ارزهای دیجیتال

Smart Rebalance یک استراتژی کلاسیک است که برای چندین دهه در صنعت دارایی های سنتی استفاده شده است. هسته اصلی استراتژی، افزایش کل دارایی ها از طریق فروش در قیمت بالا و خرید در قیمت پایین است و در عین حال پرتفوی را اساساً بدون تغییر حفظ می کند.

زمانی که عدم تعادل پرتفوی از نسبت بیشتر شود یا زمانی که زمان تعادل مجدد فرا می رسد، ریبالانس آغاز می شود. با فروش کوین در نسبت بالا و خرید در قیمت پایین، نسبت سکه به هدف تعدیل می شود.

در کوتاه مدت، فروش با قیمت بالا و خرید در قیمت پایین، تعداد برخی از کوین ها را بیشتر می کند، در حالی که برخی دیگر کمتر اما به دلیل نوسانات بازار، کل دارایی ها افزایش می یابد.

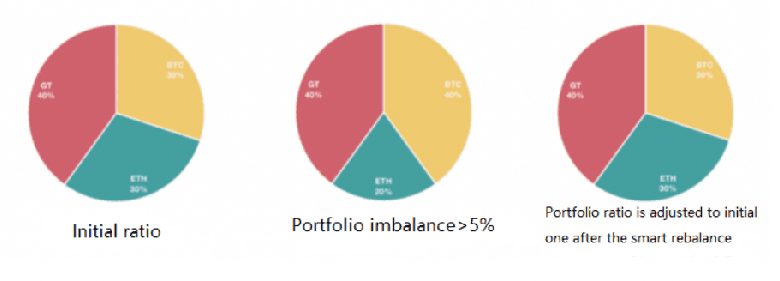

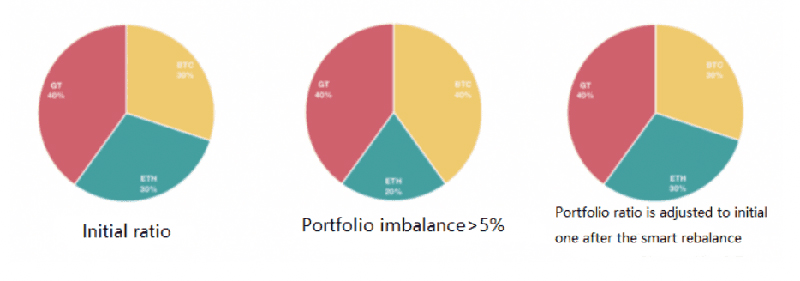

یک مثال ساده را در نظر بگیرید. پورتفولیوی یک کاربر با یک استراتژی اسمارت ریبالانس از سه دارایی دیجیتال تشکیل شده است: GT، BTC و ETH که سهام آنها به ترتیب 40٪، 30٪، 30٪ است. فرکانس تعادل مجدد بر روی 1 ساعت تنظیم شده است و آستانه تعادل مجدد 5٪ است. با تغییر قیمت هر دارایی دیجیتال، نسبت هر دارایی در پورتفولیو نیز تغییر می کند. مثلاً در عرض 1 ساعت، قیمت بیت کوین به شدت افزایش می یابد و باعث می شود نسبت بیت کوین در سبد به 40 درصد افزایش یابد. قیمت اتریوم فقط اندکی افزایش می یابد و نسبت آن به 20% کاهش می یابد. قیمت GT همچنان به طور متوسط بالا می رود بنابراین نسبت آن بدون تغییر باقی می ماند. تغییر نسبت BTC و ETH هر دو از آستانه تنظیم مجدد تعادل فراتر می رود، بنابراین هنگامی که نقطه تعادل مجدد دوره ای فرا می رسد، استراتژی اسمارت ریبالانس بیت کوین را برای خرید ETH می فروشد تا نسبت اولیه هر دارایی را بازیابی کند.

چرا سرمایه گذاران به اسمارت ریبالانس نیاز دارند؟

اسمارت ریبالانس برای بازارهای بسیار پر نوسان مناسب ترین است. از طریق تعادل مجدد موقعیت ثابت، استراتژیهای اسمارت ریبالانس، تغییر نسبت دارایی های دیجیتال را در محدودههای کوچک معقول نگه می دارند و تأثیرات نوسانات در بازارها را به حداقل می رسانند.

زمانی که قیمت یک دارایی دیجیتال به سرعت افزایش مییابد، سود با متعادل کردن مجدد پوزیشن، بین سایر داراییهای دیجیتال موجود در پورتفولیو توزیع میشود، به طوری که سود موقعیت نسبتاً پیوسته افزایش مییابد. هنگامی که قیمت یک دارایی دیجیتال به طور چشمگیری کاهش می یابد، ضرر در موقعیت کمتر از ضرر آن دارایی دیجیتال خواهد بود. هدف استراتژی های اسمارت ریبالانس، بازدهی پایدار بلندمدت است.

کدام نوع از سرمایه گذاران باید استفاده از استراتژی های اسمارت ریبالانس را در نظر بگیرند؟

برای سرمایه گذارانی که زمان و انرژی لازم برای تحقیق در مورد بازارها را ندارند، تعیین دقیق زمان معاملات می تواند بسیار دشوار باشد، چه رسد به معاملات چندین ارز. بنابراین، اسمارت ریبالانس برای سرمایهگذارانی مناسب است که قصد سرمایهگذاری بلندمدت در چندین ارز یا آربیتراژ در بازارهای نوسان دارند و در عین حال، میخواهند در زمان ردیابی صرفهجویی کنند و دردسر معاملات دستی را از بین ببرند.

اسمارت ریبالانس صرافی کوکوین

بیایید اینگونه فکر کنیم، شما یک مبتدی ارزهای دیجیتال هستید اما توجه داشته باشید همه تخم مرغ های خود را در یک سبد قرار ندهید. بنابراین شما تصمیم می گیرید که چندین ارز دیجیتال بخرید، به عنوان مثال. CTB، HTE، SCK، LOS. از سوی دیگر شما یک فرد اصولی هستید. هر اتفاقی که بیفتد، شما می خواهید 25% CTB 25% ،HTE 25% ،SCK و 25% LOS در مجموعه خود داشته باشید. شما همچنین شنیده اید که بازار کریپتو بسیار بی ثبات است و قیمت ها اغلب در نوسان هستند. بنابراین می توانید هر 5 دقیقه یک بار به سبد سهام خود نگاهی بیندازید و سعی کنید دارایی های خود را بخرید یا بفروشید تا نسبت را یکنواخت نگه دارید. آیا واقعاً می خواهید این کار را انجام دهید؟ یا می خواهید یک ربات برای شما این کار را انجام دهد؟

Smart Rebalance می تواند به دارندگان در افزایش بیشتر بازدهی خود کمک کند. هسته اصلی این استراتژی افزایش کل دارایی ها است در حالی که درصد پرتفوی اساساً بدون تغییر باقی می ماند. در واقع از یک طرف، شما همیشه می توانید به درصد پرتفوی مورد انتظار خود پایبند باشید، از سوی دیگر، تعداد توکن های شما طی دورهای تعادل مجدد افزایش می یابد.

اسمارت ریبالانس چگونه کار می کند؟

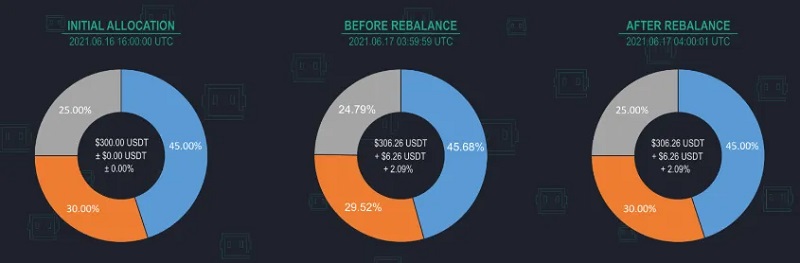

تخصیص اولیه: SCK(45%)، RMX(30%)، MSK(25%)

قبل از تعادل مجدد: SCK(45.68%)، RMX(29.52%)، MSK(24.79%)

پس از تعادل مجدد: SCK(45%)، RMX(30%)، MSK(25%) + 6.26 USDT

در این اینفوگرافیک می بینیم که چگونه، زمانی که قیمت دارایی ها تغییر می کند، توزیع نیز تغییر می کند، بنابراین تا زمان تعادل بعدی (در این مثال 12 ساعت که بر اساس داده های واقعی است) مازاد SCK به فروش می رسد. سپس مقادیر مورد نیاز RMX و MSK را خریداری کنید. (اگرچه قیمت آنها نیز افزایش یافت اما برای حفظ توزیع کافی نبود، آنها کمی کمتر از درصد مورد نظر کاهش یافتند.) به این ترتیب، SCK ارزش خود را نسبت به ارزش کل سبد در آن زمان حفظ کرد و مقدار کوین RMX و MSK را افزایش دادند. در سطح جهانی، ارزش خالص پرتفوی نیز افزایش یافت.

سپس، میتوانیم توزیع اولیه را ببینیم که چگونه درست قبل از اجرای مجدد تعادل (نمودار دوم)، درصد و ارزش خالص تغییر کرده است. پس از تعادل مجدد، این ارزش خالص تحت تأثیر قرار نمی گیرد. فقط مقدار کوین ها تحت تأثیر قرار می گیرد و سبد ما دوباره کاملاً با معیارها و خواسته های ما متعادل است.

روش اسمارت ریبالانس

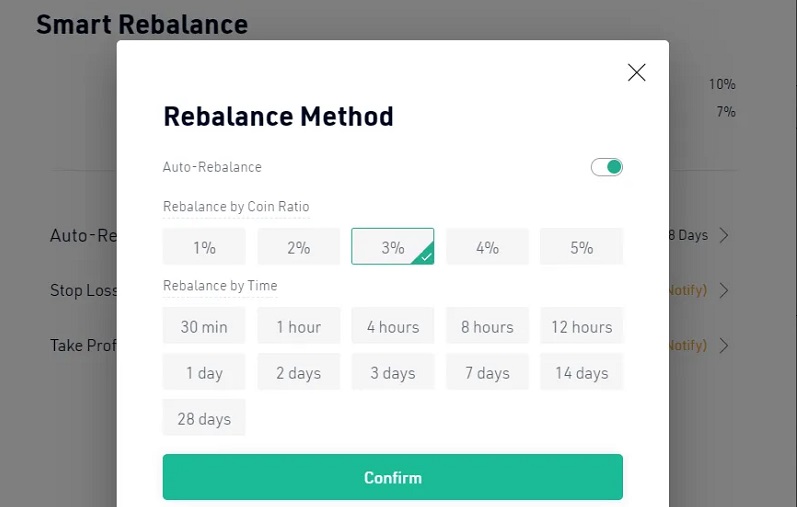

در KuCoin ریبالانس را می توان با نسبت کوین یا زمان انجام داد. در کوکوین، زمان از 30 دقیقه تا 28 روز در دسترس است. اگر اصلاً نمیخواهید تعادل را دوباره برقرار کنید، میتوانید این گزینه را خاموش کنید. حال سوال این است که بهترین روش برای ریبالانس چیست؟

بهترین روش بهینه سازی؟

راستش را بخواهید بهترین روش بهینه سازی وجود ندارد. پاسخ این است که بستگی دارد. در واقع بستگی به بازار دارد. اگر خیلی زود تعادل را مجدداً تنظیم کنید (هر 30 دقیقه)، اغلب دارایی ها را می خرید و می فروشید یعنی باید هزینه های آن را بپردازید. اگر هر 24 ساعت یکبار تعادل را مجدداً تنظیم کنید، ممکن است در زمان تعادل مجدد بازار تثبیت شده باشد و شما نتوانید از نوسانات استفاده کنید.

اگر تصمیم دارید نسبت را بهینه کنید و آستانه را 4٪ قرار دهید، ممکن است این اتفاق بیفتد که دارایی فقط 3.5٪ افزایش یابد و شانس ریبالانس را از دست بدهید.

با این وجود، اگر به دنبال سود کوتاه مدت هستید، به خصوص در بازار نزولی، نوسانات کم است و بازار عمدتاً به سمتی حرکت می کند، تعادل مجدد بر اساس نسبت می تواند بهترین گزینه باشد.

برعکس، اگر میخواهید سود خود را افزایش دهید و کمتر بخرید و بفروشید، یکی از روشهای متعادل کردن مجدد زمان را امتحان کنید که مناسبتر است.

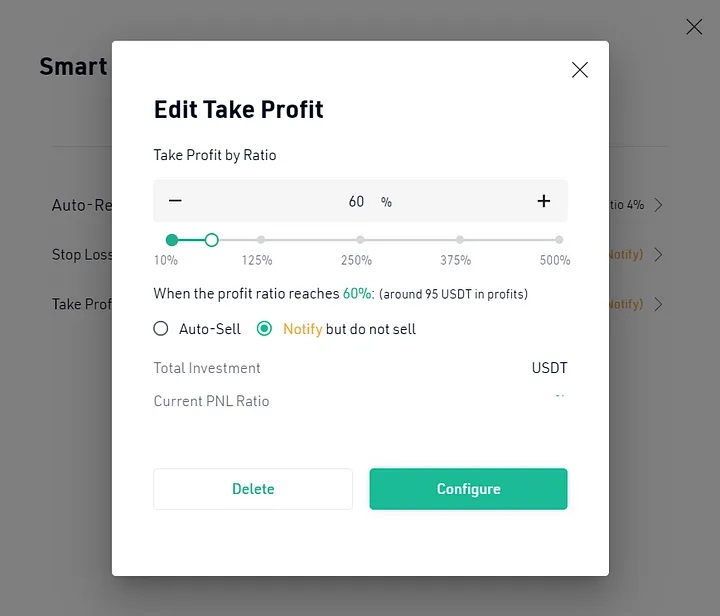

آیا می توانیم این کار را بهتر انجام دهیم؟

بله، اگر می خواهید از شلوغی ایجاد تعادل خارج شوید، می توانید آن را خاموش کنید. میتوانید پس از اینکه پورتفولیوی شما به سود x% رسید، تعادل مجدد را خودتان انجام دهید، یا میتوانید از آن مطلع شوید و خودتان تعادل را مجدداً تنظیم کنید.

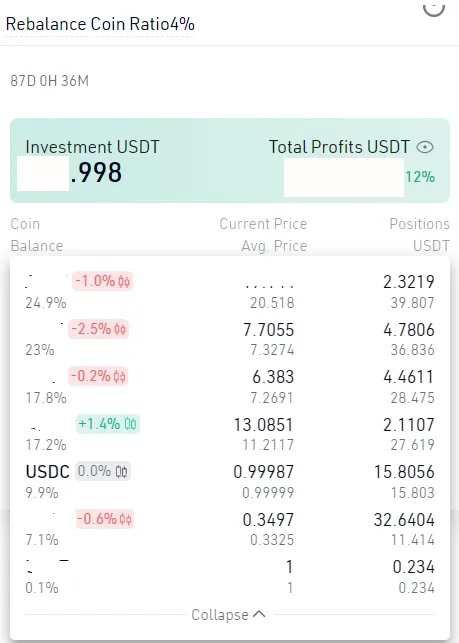

یکی دیگر از راههایی که میتوانید بیشترین بهره را ببرید، نگاه به بازار است. اگر دارایی صعودی است، می توانید این دارایی را بفروشید، به عنوان مثال، برای USDC/USDT. کاری که باید انجام دهید این است که دارایی را به درصد کاهش دهید و درصد USDC/USDT را افزایش دهید و دارایی دیگر را بدون تغییر باقی بگذارید. با مقایسه قیمت فعلی و میانگین قیمت خرید، می توانید از آن نهایت استفاده را ببرید.