صندوق بیمه در ارز دیجیتال

تجارت مشتقات ارزهای دیجیتال از سال 2020 محبوبیت خود را افزایش داده و اندازه آن به طور چشمگیری افزایش یافته است. با توجه به CryptoCompare، حجم مشتقات رمزنگاری از ژوئن 2020 10 برابر افزایش یافته است و تا مه 2022 به 3.19 تریلیون دلار خواهد رسید. در پلت فرم برچسب سفید مقیاس پذیر، ما قراردادهای آتی دائمی را به صرافی ها و کارگزاران ارائه می دهیم تا طیف وسیع تری از گزینه های معاملاتی پیشرفته را به مشتریان خود ارائه دهیم. صندوق بیمه در ارز دیجیتال نقش مهمی در معاملات مشتقات هم در بازار ارزهای دیجیتال و هم در صرافی های سنتی ایفا می کند. صندوقهای بیمه ارزهای دیجیتال بهعنوان یک مکانیسم ایمنی عمل میکنند و تضمین میکنند که ضررهای غیرمنتظره در قرارداد معاملاتی اهرمی پوشش داده میشود که از حاشیه اولیه فراتر رود. در همان زمان، یک صندوق بیمه تضمین می کند که معامله گران برنده سود خود را دریافت می کنند.

برای درک نیاز به صندوق بیمه ارز دیجیتال، ابتدا به تعریف معاملات اهرمی با نگاهی به زمانی که موقعیت های اهرمی در معرض نقدینگی قرار می گیرند، اشاره می کنیم. سپس ما مستقیماً به توضیح صندوق های تامینی، منابع تامین مالی آنها، آنچه که صندوق های تامینی به معامله گران پرداخت می کنند، و مزایا و معایب چنین صندوق هایی را توضیح می دهیم.

معاملات اهرمی و انحلال

معامله اهرمی که به عنوان معاملات حاشیه ای نیز شناخته می شود، نوعی مکانیسم معاملاتی است که به کاربران اجازه می دهد با پولی بیشتر از آنچه که دارند معامله کنند. این یک نکته کلیدی است که معاملات اهرمی را جذاب می کند و به مشتریان اجازه می دهد از تغییرات نسبتاً کوچک در قیمت دارایی سود بیشتری ببرند. با این حال، اهرم می تواند به همان اندازه سود و زیان یک معامله گر را افزایش دهد.

برای شروع معامله و حفظ موقعیت مارجین باز، کاربر باید پول اولیه را واریز کند که به آن وثیقه می گویند. از طریق اهرم، معامله گران می توانند قدرت خرید خود را افزایش دهند که می تواند چندین برابر بیشتر از وثیقه سپرده شده باشد. در ادامه با مثالی بیشتر توضیح خواهیم داد.

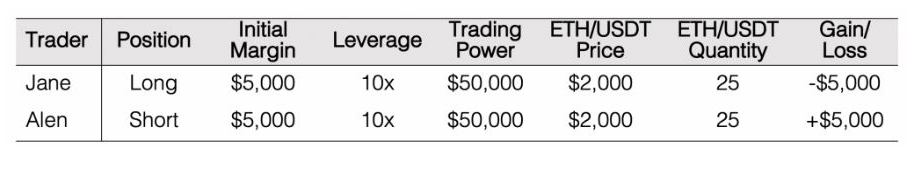

مثال: جین 5000 دلار به حساب خود واریز می کند و قصد دارد از اهرم 10 برابری استفاده کند. در نتیجه او می تواند قدرت معاملاتی خود را به 50000 دلار افزایش دهد و معاملات کوتاه یا بلند را آغاز کند.

جین به شدت به افزایش قیمت اتریوم اعتقاد دارد و هدف او اهرم بالا است. بنابراین او یک موقعیت خرید در معاملات آتی دائمی ETH/USDT باز می کند زیرا معاملات آتی اجازه معاملات اهرمی بالاتر را می دهد. او تخمین می زند که قیمت اتریوم 10 درصد افزایش می یابد و تا 5000 دلار افزایش می یابد. بدون اهرم، سود جین 10 برابر کمتر و تنها به 500 دلار می رسید.

متأسفانه برای جین، قیمت اتریوم بدتر میشود و زمانی که 10 درصد کاهش مییابد، موقعیت جین به طور خودکار منحل میشود (انحلال) و او حاشیه اولیه 5000 دلاری خود را از دست میدهد.

مایع باعث شد جین نتواند بیش از پولی را که سپرده بود از دست بدهد. با این حال، در بازارهای پرنوسان، قیمتها در معرض کاهش هستند، بنابراین یک موقعیت اهرمی ممکن است منجر به شکاف قیمتی شود و ممکن است منجر به از دست دادن فوری ارزش سهام شود که بیشتر از حاشیه اولیه است. در نتیجه، معامله گران موقعیت خود را از دست می دهند و ممکن است سرمایه کافی برای پرداخت سود به سایر فعالان بازار نداشته باشند.

در یک مبادله مبتنی بر دفتر سفارش، معمولاً یک طرف مقابل معامله وجود دارد. فرض کنید آلن همان ابزار را با همان مقدار کوتاه می کند و یک معامله کوتاه باز می کند.

زمانی که قیمت اتریوم 10 درصد به 1800 دلار کاهش یابد، آلن در موقعیت کوتاه (2000 تا 1800 دلار) * 25 دلار یا 5000 دلار سود خواهد داشت، که زمانی است که جین مبلغ دقیق را از دست می دهد و موقعیت خرید او نقد می شود. اگر قیمت اتریوم بالا برود، نتیجه دقیقا برعکس خواهد بود – آلن 5000 دلار ضرر می کند و جین برنده می شود.

در مورد کاهش قیمت اتریوم، 1800 دلار قیمت سربه سر جین است یا به عبارت دیگر قیمتی است که زیان ناشی از تغییر قیمت برابر با وثیقه است.

در بازار پول، اگر قیمت اتریوم به 0 دلار کاهش یابد، جین حاشیه اولیه خود را از دست خواهد داد. با این حال، با 10 برابر اهرم، یک تغییر قیمت 10٪ یا در مورد ما 1800 دلار، برای بی ارزش کردن یک موقعیت اهرمی کافی است.

در یک بازار اهرمی، صرافی باید فوراً موقعیت جین را نقد کند تا اطمینان حاصل شود که او بیشتر از وثیقه خود را از دست نمی دهد.

در بازار بی ثبات ارزهای دیجیتال، کاهش قیمت ها وجود دارد که منجر به شرایطی می شود که موقعیت ها می توانند زیر قیمت ورشکستگی بسته شوند. این بدان معنی است که جین ممکن است بیشتر از حاشیه اصلی خود بدهکار باشد و علاوه بر آن، آلن سود کمتری دریافت کند.

بار دیگر: قیمت سربه سر قیمتی است که در آن زیان پوزیشن دقیقاً همان مارجین اولیه است.

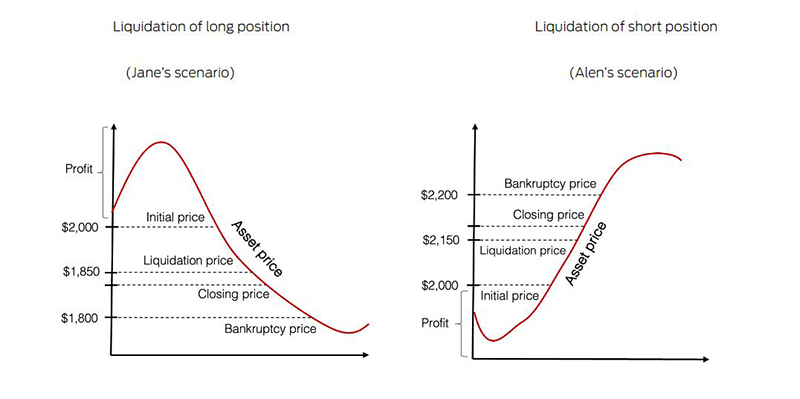

هدف پلتفرمهای ارزهای دیجیتال، جلوگیری از موقعیتهایی است که در بالا توضیح داده شد، با بستن موقعیتهای با ضرر بالاتر به قیمت ورشکستگی – با قیمت نقد.

قیمتی که یک موقعیت با آن بسته می شود، قیمت بسته شدن نامیده می شود. نزدیک به قیمت نقدینگی در بازار نقدینگی و قیمت ورشکستگی در بازار غیر نقدینگی است.

رابطه بین ورشکستگی، بسته شدن و قیمت نقدینگی در زیر نشان داده شده است.

در سناریوی جین، زمانی که قیمت اتریوم شروع به کاهش میکند، بسته به نقدشوندگی بازار، قیمت پایانی بین مایع (1850 دلار) و قیمت ورشکستگی (1800 دلار) خواهد بود. پس از انحلال، جین حاشیه سود و سرمایه باقی مانده خود را از دست می دهد. (سهام بین انتقال بسته شدن و ورشکستگی صندوق بیمه)

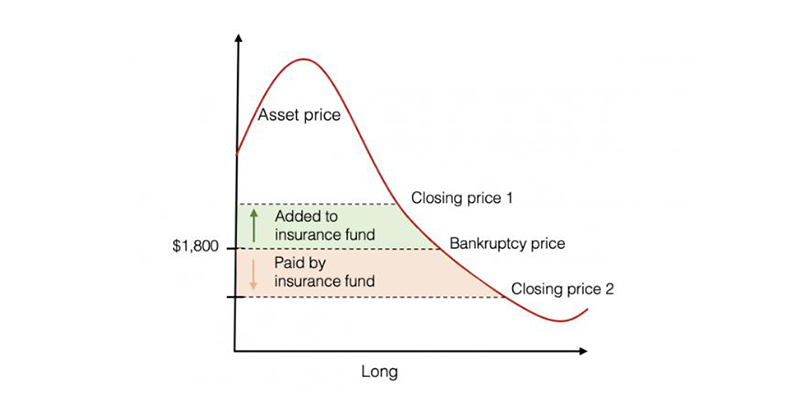

اکنون به وضعیتی باز می گردیم که موقعیت جین زیر قیمت ورشکستگی بسته شده است. فرض کنید 1790 دلار باشد.

جین اکنون (2000 تا 1790 دلار) * 25 یا 5250 دلار بدهکار است، اما او فقط 5000 دلار واریز کرده است. جین باید چیکار کنه؟ ودیعه ای که جین داده بیشترین چیزی است که می تواند از دست بدهد. در این مرحله، یک صندوق بیمه بیرون می آید و بخش گزاف زیان جین را جبران می کند. در پاراگراف بعدی به صندوق تامین و منبع تامین مالی آن می پردازیم.

صندوق بیمه و منبع تامین مالی آن

صندوق تامینی یک صندوق قابل معامله در بورس است که درآمد معاملهگران سودآور را تضمین میکند و زیانهای اضافی متحمل شده توسط معاملهگران شکست خورده را جبران میکند. در مثال ما، صندوق بیمه تمام زیانهای جین را زمانی که قیمت اتریوم زیر 1800 دلار باشد پوشش میدهد و برندههای او را در یک موقعیت کوتاه موفق به آلن میپردازد.

همانطور که قبلا ذکر شد، در یک بازار نقدینگی با حجم خرید و فروش کافی و لغزش کم، موقعیت جین در جایی بین قیمت انحلال و ورشکستگی بسته است، بنابراین صندوق بیمه با تفاوت بین قیمت بسته شدن و ورشکستگی رشد خواهد کرد. قیمت ورشکستگی در شرایط مخالف، زمانی که موقعیتی زیر قیمت ورشکستگی بسته می شود، صندوق بیمه باید مابه التفاوت قیمت پایانی و قیمت های ورشکستگی را به تاجری که بیش از حاشیه اولیه خود ضرر کرده است پرداخت کند.

مزایا و معایب

مزیت داشتن صندوق بیمه این است که صندوق بیمه در ارز دیجیتال Automatic Release Liquidation (ADLs) برای جلوگیری از موارد انحلال در نظر گرفته می شود. ADL یک روش مخرب است که توسط صرافیهای ارز دیجیتال استفاده میشود که در آن موقعیت معاملهگران غیرسود با انحلال اجباری موقعیتهای معاملهگران مخالف پوشش داده میشود که سودآور است. این روش برای معامله گرانی که مدیریت ریسک دقیقی دارند بسیار دشوار است.

صندوق های بیمه از طریق تفاوت بین قیمت های پایانی و قیمت های ورشکستگی تامین مالی می شوند که در آن قیمت پایانی توسط بورس تعیین می شود. بنابراین، برخی از صندوقهای بیمه میتوانند بهطور غیرقابل کنترلی رشد کنند و در مواردی که مکانیسم تأمین مالی شفاف به نظر نمیرسد، جریانهای ورودی بیشتری به صندوق بیمه ایجاد کنند. علیرغم این واقعیت که صندوق های بیمه ارزهای دیجیتال به سرمایه کافی برای محافظت از سود و زیان معامله گران نیاز دارند، وجوه بیش از حد بیمه می تواند نشانه ای از یک مکانیسم انحلال تهاجمی باشد.

نتیجه

صندوق بیمه در ارز دیجیتال بخش کلیدی هر صرافی ارز دیجیتال این است که معاملات اهرمی را ارائه می دهد. پلتفرمهای کریپتو صندوقهای بیمه را راهاندازی میکنند تا از معاملهگران در برابر ضررهای قابل توجه محافظت کنند، تا اطمینان حاصل کنند که معاملهگران برنده برندههای خود را دریافت میکنند و از وقوع انحلال جوایز خودکار (ADL) جلوگیری میکنند، که میتواند برای یک معاملهگر موفق مضر باشد.

وجوه بیمه از طریق موقعیت های منحل شده، یعنی. با فاصله بین قیمت بسته شدن و ورشکستگی اگر قیمت نقدی یک موقعیت از قیمت ورشکستگی آن بالاتر رود. برعکس، اگر قیمت نقدینگی کمتر از قیمت ورشکستگی باشد، صندوق بیمه خسارت را پوشش می دهد. مقدار کافی پول در صندوق می تواند به معنای ایمنی باشد. با این حال، بیش از حد بیمه می تواند مبهم باشد و به طور غیرقابل کنترلی رشد کند.