اختیار معامله در مقابل معاملات آتی

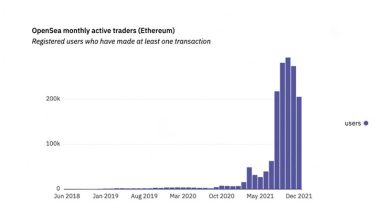

گزینه های رمزنگاری و معاملات آتی کریپتو ابزارهای فوق العاده مفیدی برای معامله گران ارزهای دیجیتال هستند و تنها در آینده محبوب تر خواهند شد. در واقع، حجم کل تراکنش های بیت کوین و اتریوم در سال گذشته به 387 میلیارد دلار رسید. ولی گزینه ها در مقابل معاملات آتی ارزهای دیجیتال شباهت ها و تفاوت ها چیست؟ و چگونه کار می کنند؟ این مقاله به بررسی و پاسخ به این سوالات و سوالات دیگر می پردازد. همچنین توضیح دقیق و کاملی در مورد گزینه ها و آتی، نحوه عملکرد آنها و تفاوت های بین آنها ارائه می دهد.

توضیح مختصری از گزینه ها در مقابل معاملات آتی

گزینه ها و آتی محصولات مالی هستند که معامله گران از آنها برای کسب سود یا محافظت از سرمایه گذاری خود در برابر نوسانات بازار استفاده می کنند. برای آشنایی بیشتر با گزینه ها و قراردادهای آتی و مقایسه آنها، شباهت ها و تفاوت های هر یک را به اختصار ذکر می کنیم. در ادامه هر کدام را به تفصیل توضیح می دهیم.

شباهت های گزینه های ارز دیجیتال و آتی

در مقایسه گزینه ها و آتی هر دو بخشی از بازار مشتقات هستند، به این معنی که ارزش خود را از دارایی های اساسی مانند سهام، کالاها یا ارزهای دیجیتال به دست می آورند.

با این حال، نه گزینهها و نه قراردادهای آتی به شما مالکیت دارایی اساسی را نمیدهند، که در واقع یک مزیت است زیرا میتوانید بدون خرید ارز دیجیتال از نوسانات قیمت در بازارهای کریپتو سود ببرید.

در حالی که گزینهها و قراردادهای آتی شباهتهای زیادی دارند، اما از چندین جنبه مهم نیز با هم تفاوت دارند. تفاوت بین گزینه ها و معاملات آتی چیست؟

تفاوت بین گزینه ها و معاملات آتی در ارزهای دیجیتال

یک گزینه به شما این فرصت را می دهد (البته نه الزامی) برای خرید یا فروش یک ارز دیجیتال با قیمت از پیش توافق شده قبل از یک تاریخ خاص. در ازای این ضمانت، هنگام خرید قرارداد باید حق بیمه پرداخت کنید.

از سوی دیگر، قراردادهای آتی از شما میخواهند که در زمان انقضای قرارداد، یک ارز دیجیتال را با قیمت توافقی بخرید یا بفروشید. با این حال، شما نیازی به پرداخت حق بیمه در آنها ندارید.

هنگام مقایسه گزینه ها در مقابل معاملات آتی باید بدانید که گزینهها ریسک نسبتاً کمتری در نظر گرفته میشوند، زیرا همانطور که از نام آن پیداست، شما فقط «گزینه» خرید یا فروش دارید، نه تعهد.

نگاهی عمیق تر به گزینه ها و معاملات آتی ارزهای دیجیتال

هر دو گزینه و قراردادهای آتی راهی مفید برای معامله گران فراهم می کند تا کسری های خود را پوشش دهند و از نوسانات بالاتر از حد متوسط در بازارهای ارزهای دیجیتال محافظت کنند.

گزینه های کریپتو و معاملات آتی کریپتو تا حدودی مشابه هستند، اما اگر می خواهید از هر دو استفاده کنید، مهم است که دقیقا بدانید. گزینه ها در مقابل معاملات آتی تفاوت آنها چیست و چه زمانی باید از هر کدام استفاده کرد؟ بیایید با نگاهی عمیق تر به گزینه ها شروع کنیم.

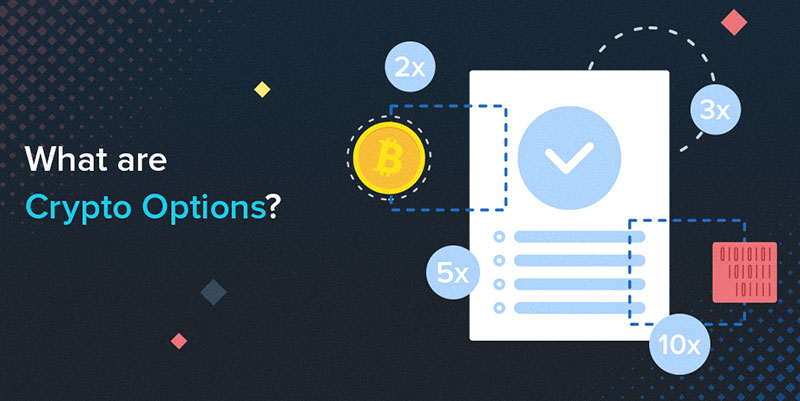

معاملات آپشن چیست؟

در مورد گزینه ها در مقابل معاملات آتی باید ببینیم معامله اختیار یا معاملات اختیار معامله دقیقا چیست؟ اختیار معامله، قراردادهای مشتقه ای هستند که به خریدار این حق را می دهند که قبل از تاریخ انقضای توافق شده، دارایی را به قیمتی مشخص بخرد یا بفروشد. هنگامی که با گزینه خرید یا فروش یک ارز دیجیتال وارد معامله ای می شوید، شما مالک خود ارز دیجیتال نیستید. بنابراین گزینهها به شما امکان میدهند تقریباً به هر ارز دیجیتالی بدون خرید واقعی آن دسترسی داشته باشید.

گزینه ها دارای تاریخ انقضا هستند: نقطه ای را که قرارداد باید در آن اجرا شود و قیمت را مشخص می کند: قیمتی را مشخص می کند که اختیار خرید یا فروش دارایی را قبل از تاریخ انقضا تعیین می کند.

تجارت معاملات گزینه ها آنها در دو سبک مختلف ارائه می شوند: آمریکایی، که در آن می توانید قرارداد را در هر زمانی قبل از انقضا اجرا کنید، یا اروپایی، که در آن فقط می توانید آن را در زمان انقضا اجرا کنید. سبک گزینه مورد نیاز شما برای هر معامله بیشتر به میزان ریسکی که مایل به پذیرش آن هستید و میزان اطمینان شما در جهت بازار بستگی دارد.

بسته به اینکه فکر می کنید ارزش دارایی افزایش یا کاهش می یابد، باید پرداخت یا خرید کنید.

معاملات گزینه ها تماس به شما این امکان را میدهد تا قبل از انقضای قرارداد، دارایی پایه را با قیمتی مشخص خریداری کنید. این معاملات زمانی سودآور هستند که بازار صعودی باشد، اما از شما در برابر نوسانات محافظت نمی کنند.

از سوی دیگر، اختیار فروش به شما این امکان را می دهد که دارایی را با قیمت توافقی در زمان انقضای قرارداد بفروشید. این نوع معامله به شما این امکان را می دهد که یک دارایی را زودتر و با قیمت بالاتر بفروشید و در زمان نوسانات بازار در هزینه خود صرفه جویی کنید.

برای اطلاع از معاملات فرابورس روی لینک کلیک کنید.

هر بار که گزینه ای را خریداری می کنید، باید حق بیمه پرداخت کنید. اگر از این حق بیمه قبل از انقضای آن استفاده نکنید، آن را از دست خواهید داد. قیمت حق بیمه بسته به مدت باقیمانده قرارداد، نوسانات دارایی پایه و قیمت فعلی دارایی متفاوت خواهد بود.

گزینه ها در عمل چگونه کار می کنند؟

در اینجا مثالی آورده شده است که نحوه عملکرد گزینه ها را نشان می دهد.

بیایید تصور کنیم که یک گزینه تماس 3000 دلاری در اتریوم خریداری میکنید که 90 روز دیگر منقضی میشود، با حق بیمه 300 دلار. این گزینه به شما امکان می دهد تا در نود روز آینده اتریوم به ارزش 3000 دلار خریداری کنید. اگر قیمت اتریوم به 4000 دلار افزایش یابد، می توانید قرارداد را اجرا کنید و سود 1000 دلاری خود را منهای حق بیمه 300 دلاری خود بگیرید.

اگر قیمت اتریوم به کمتر از 3000 دلار برسد، حق بیمه 300 دلاری خود را از دست خواهید داد، اما نیازی به خرید اتریوم کمتر از ارزش واقعی آن ندارید، بنابراین حداکثر ضرر شما حق بیمه ای است که پرداخت کرده اید، یعنی 300 دلار.

در عوض، فرض کنید یک اتریوم 90 روزه خریداری کرده اید، دوباره 3000 دلار با 300 دلار حق بیمه. در این صورت می توانید اتریوم را در نود روز آینده به قیمت 3000 دلار بفروشید.

اگر قیمت اتریوم به 4000 دلار افزایش یابد، شما از اختیار خود استفاده نمی کنید زیرا این امر منجر به ضرر 1000 دلاری می شود. در عوض، شما به سادگی اجازه می دهید این گزینه منقضی شود و حق بیمه 300 دلاری را از دست بدهید.

با این حال، اگر بازارها سقوط کنند و اتریوم به 1500 دلار سقوط کند، گزینه put به شما امکان می دهد اتریوم را به قیمت 3000 دلار بفروشید و به شما کمک می کند تا بخشی از ضررها را پوشش دهید.

گزینه هایی برای فروش

تا اینجا فقط به گزینه های تماس اشاره کردیم. با این حال، حتی می توانید این نوع تجارت را که به عنوان گزینه نویس نیز شناخته می شود، بفروشید و حق بیمه پرداختی توسط خریداران را دریافت کنید.

باید به خاطر داشته باشید که اکثر فروشندگان گزینه حداقل بخشی از دارایی اساسی را دارند که ارزش گزینه های خود را از آن به دست می آورند تا در صورت حرکت بازارها در جهت اشتباه از آن استفاده کنند.

با این حال، زمانی که فروشنده یک اختیار معامله مالک هیچ یک از دارایی های پایه نیست، او گزینه ای به نام اختیار بدون پوشش یا بدون پوشش ایجاد می کند که معامله بسیار پرریسکی محسوب می شود.

گزینه سرپوشیده یا خالی چیست؟

فروش گزینه های غیرقانونی به شما این امکان را می دهد که بدون سرمایه گذاری به سود قابل توجهی برسید، اما باز هم سرمایه گذاری بسیار پرخطری محسوب می شود. از لحاظ نظری هیچ محدودیتی برای بالا رفتن یک ارز دیجیتال وجود ندارد، به این معنی که ریسک شما از فروش یک گزینه فروش نامحدود نیز به طور بالقوه نامحدود است. به طور معمول، کارگزاران اختیار معامله از شما میخواهند قبل از اینکه بتوانید گزینهها را بفروشید، مقدار مشخصی وثیقه (که به عنوان حاشیه اختیار خرید شناخته میشود) ارسال کنید.

برای توضیح بیشتر، در اینجا یک مثال از برهنه در مقابل کشف نشده است.

فرض کنید شما یک معاملات گزینه ها شما یک تماس (تماس) 90 روزه در بیت کوین را به قیمت 30000 دلار می فروشید، که شما را ملزم می کند بدون توجه به افزایش قیمت بیت کوین را با آن قیمت بفروشید.

اگر قیمت بیت کوین در روز به 40000 دلار برسد، باید بیت کوین را با 33 درصد حق بیمه بخرید و سپس آن را به هر کسی که گزینه 30000 دلاری شما را خریده است بفروشید و در این فرآیند 10000 دلار از دست بدهید.

در حالی که اگر قبل از فروش گزینه خود با خرید بیت کوین به قیمت 30000 دلار (یا کمتر) پوشش ریسک داده اید، نیازی به خرید بیت کوین با قیمت بالاتر ندارید. همچنین، اگر بیت کوین بیشتری نسبت به آنچه که گزینه شما برای فروش دارد، داشتید، می توانید از افزایش قیمت بیت کوین سود ببرید.

کریپتو فیوچر چیست؟

توضیح بیشتر گزینه ها در مقابل معاملات آتی به تعریف قراردادهای آتی می رسیم. قراردادهای آتی به شما این امکان را می دهد که یک دارایی خاص را در تاریخ آتی با قیمت از پیش تعیین شده بخرید یا بفروشید. این نوع معاملات برای هموارسازی نوسانات قیمت در بازارهای مواد غذایی و کشاورزی طراحی شده اند و به کشاورزان اجازه می دهند محصولات یا بذر را از قبل با قیمت توافقی خریداری کنند.

مانند گزینه هایی که در مورد آنها بحث کردیم، قراردادهای آتی به یک دارایی زیربنایی مانند کالاها، سهام یا ارزهای دیجیتال مرتبط هستند و ارزش آن را به دست می آورند. همچنین، مانند گزینه ها، به شما امکان می دهند بدون خرید واقعی به ارز دیجیتال دسترسی داشته باشید.

با این حال، هنگامی که دو طرف قرارداد آتی منعقد می کنند، دارایی پایه باید با انقضای قرارداد خریداری یا فروخته شود. این تعهد است که باعث می شود معاملات آتی به طور ذاتی ریسک پذیرتر از گزینه ها باشد.

تفاوت بین خرید و فروش آتی چیست؟

وقتی قرارداد آتی را می فروشید، موظف هستید دارایی را به قیمت توافقی در تاریخ معینی بفروشید. بنابراین هنگامی که بازار کاهش می یابد، هرکسی که قرارداد آتی شما را خریداری کرده است، قانوناً موظف است که دارایی را پس از پایان قرارداد از شما بخرد.

هر بار که یک قرارداد آتی خریداری می کنید، قیمت را از قبل قفل می کنید. این به شما امکان می دهد زمانی که بازار بالا می رود سود ببرید زیرا دارایی پایه را با قیمتی کمتر از ارزش آن می خرید و سپس آن را با سود می فروشید.

همچنین، هنگام خرید قرارداد آتی، لازم نیست کل ارزش قرارداد را به اشتراک بگذارید. در عوض، میتوانید درصدی از ارزش مورد نیاز برای اجرای قرارداد را نگه دارید که به آن معاملات حاشیه میگویند.

با این حال، اگر ارزش دارایی قرارداد آتی شما بر اساس کاهش باشد، صرافی که قرارداد خود را از آن خریدهاید ممکن است چیزی را صادر کند که مارجین فراخوانی نامیده میشود. اگر مارجین فراخوانی دریافت کردید، باید پول بیشتری را به عنوان وثیقه ارسال کنید یا در خطر فسخ قراردادتان باشید.

همانطور که می بینید، با الزام شما به خرید یا فروش یک دارایی، معاملات آتی ذاتا ریسک بیشتری نسبت به اختیار معامله دارند. اما نکته مثبت این است که برای صدور قرارداد آتی نیازی به پرداخت حق بیمه یا کمیسیون ندارید، بنابراین می توانید بدون پرداخت هیچ پولی درآمد کسب کنید.

بیایید به یک مثال نگاه کنیم تا ببینیم آینده چگونه کار می کند.

قراردادهای آتی در عمل چگونه کار می کنند؟

بیایید تصور کنیم که بیت کوین 30000 دلار است و شما می خواهید یک قرارداد آتی بخرید تا از حرکت قیمت مورد انتظار سود ببرید.

اگر فکر می کنید قیمت بیت کوین بالا می رود، می توانید یک قرارداد آتی 30000 دلاری بخرید که شما را متعهد به خرید 30000 دلار بیت کوین می کند.

بنابراین اگر قیمت یک بیت کوین در زمان انقضا به 35000 دلار رسید، می توانید یک بیت کوین را به قیمت 30000 دلار خریداری کنید و بلافاصله آن را به قیمت 35000 دلار بفروشید و 5000 دلار به دست آورید.

برای آشنایی با بهترین بازارها برای تجارت، روی لینک کلیک کنید.

حالا بیایید تصور کنیم که شما صاحب بیت کوین هستید، اما فکر می کنید ممکن است قیمت آن کاهش یابد. در این صورت، شما می توانید معاملات آتی بیت کوین را به قیمت 30000 دلار بفروشید که خریدار را ملزم می کند که هر بار که قرارداد منقضی می شود، 30،000 دلار برای یکی از بیت کوین های شما به شما پرداخت کند.

بنابراین اگر قیمت به عنوان مثال به 20000 دلار کاهش یابد، 10000 دلار ضرر خواهید داشت، اما اگر قیمت به 40000 دلار افزایش یابد، باید بیت کوین خود را به قیمت 10000 دلار کمتر از ارزش آن بفروشید.