آیا بحران مالی فدرال رزرو خبر خوبی برای بیت کوین است؟

سرمایه گذاران بیت کوین از ضرر 100 میلیارد دلاری فدرال رزرو آمریکا خوش بین هستند. بحران مالی فدرال رزرو و نحوه مقابله با این زیان های سرسام آور موضوع مهمی است که می تواند بر قیمت ارزهای دیجیتال تاثیر بگذارد.

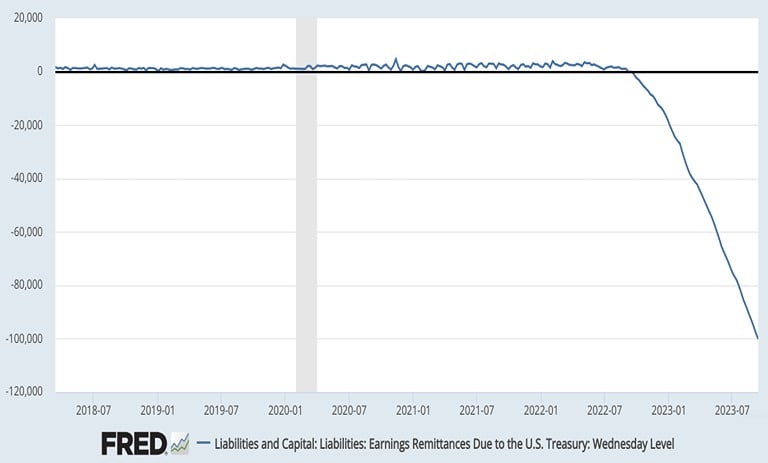

به گزارش کوین اکسو و به نقل از کوین تلگراف، چشم انداز مالی وزارت خزانه داری آمریکا تیره تر از گذشته است. بانک مرکزی آمریکا در بیانیهای فاش کرد که در سال 2023 100 میلیارد دلار ضرر خواهد کرد. دلیل اصلی این شکست مالی این است که پرداختهای سود بدهی فدرال رزرو از درآمد داراییهای آن و خدماتی که به بخش مالی ارائه میکند، پیشی گرفته است. با این اطلاعیه، تحلیلگران در تلاشند تا بفهمند که این موضوع چگونه بر نرخ بهره و تقاضا برای دارایی های کمیاب مانند بیت کوین تاثیر می گذارد. برخی از سرمایه گذاران این را به عنوان یک موهبت برای بیت کوین می دانند. با توجه به شرایط فعلی، بعید است که سقف بدهی در این سطح باقی بماند زیرا دولت با افزایش فشار پرداخت سود مواجه است.

برخی از کارشناسان اقتصادی بر این باورند که زیان فدرال رزرو که از یک سال پیش آغاز شده است، می تواند تا سال 2024 دو برابر شود. بانک مرکزی این نتایج منفی را به عنوان دارایی های معوق طبقه بندی کرده است و استدلال می کند که نیازی فوری به پوشش آنها وجود ندارد.

از لحاظ تاریخی، فدرال رزرو یک سازمان سودآور بوده است. با این حال، فقدان بهره مانع از توانایی بانک مرکزی در اجرای سیاست های پولی و دستیابی به اهداف آن نمی شود. اینکه ترازنامه فدرال رزرو متحمل زیان شده است اصلا تعجب آور نیست! به ویژه با توجه به افزایش تاریخی نرخ بهره که از نزدیک به صفر در مارس 2022 به سطح فعلی 5.25 درصد رسیده است.

رویترز در گزارشی تحقیقاتی اعلام کرد، حتی اگر نرخ های بهره بدون تغییر باقی بماند، زیان های فدرال رزرو احتمالا برای مدتی ادامه خواهد داشت. این را می توان به اقدامات انبساطی انجام شده در سال های 2020 و 2021 نسبت داد، زمانی که بانک مرکزی اوراق قرضه را برای جلوگیری از رکود خریداری کرد.

فدرال رزرو مانند یک بانک عادی عمل می کند و باید بازدهی مالی را به سپرده گذاران خود که عمدتاً متشکل از بانک ها، سرمایه گذاران و موسسات مالی هستند، ارائه دهد. زیانهای بانکهای فدرال رزرو به کسری بودجه فدرال نمیافزاید، اما دستاوردهای بزرگی که اکنون از بین رفتهاند به خزانهداری کمک میکرد تا کسری 1.6 تریلیون دلاری را تا کنون در سال مالی جاری حفظ کند.

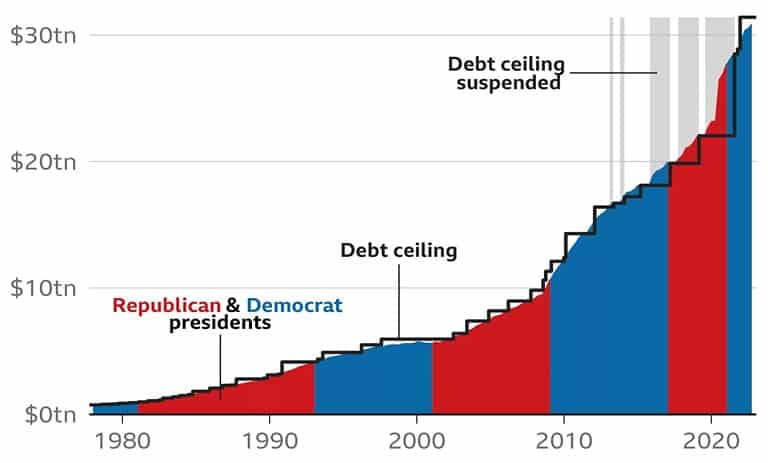

بدیهی است که این وضعیت بی ثبات خواهد بود. به خصوص با توجه به اینکه بدهی آمریکا در حال حاضر 33 تریلیون دلار است! درست است که ما از سیاستهای انقباضی فدرال رزرو و نحوه مدیریت تورم انتقاد میکنیم، اما باید بدانیم که بدون چنین اقداماتی تورم هرگز به 3.2 درصد باز نمیگشت و هزینههای زندگی همچنان به اقتصاد فشار میآورد. سوال اینجاست که چرا بانک مرکزی کنترل تورم را از دست داد و پس از آن مجبور شد چنین رفتار سخت گیرانه ای را دنبال کند.

تقاضای قابل توجه برای اوراق قرضه کوتاه مدت ممکن است منعکس کننده تزریق تریلیون ها دلار نقدینگی به اقتصاد در اوج اپیدمی کرونا باشد. در چنین شرایطی حتی اگر در یک سرمایه گذاری سه ماهه به بازده ثابت 5 درصدی بسنده کنیم، هیچ تضمینی وجود ندارد که تورم برای مدت طولانی زیر این آستانه باقی بماند! علاوه بر این، هر زمان که فدرال رزرو ایالات متحده نقدینگی را به بازار تزریق می کند، سرمایه گذاران با ریسک نزولی مواجه می شوند، چه از طریق فروش دارایی های خارج از ترازنامه یا زمانی که وزارت خزانه داری سقف بدهی را افزایش می دهد. در نهایت، بعید است بازدهی درآمد ثابت تا 12 ماه دیگر از تورم پیشی بگیرد، زیرا در مقطعی دولت با کمبود بودجه مواجه خواهد شد و مجبور به انتشار اوراق خزانه اضافی خواهد شد.

نمیتوان با اطمینان گفت که کدام بخشها یا طبقات دارایی بیشترین بازدهی را در زمانی که تورم به بازده اوراق قرضه کوتاهمدت دولت میرسد، خواهد داشت. این ابهام در حالی رخ می دهد که S&P 500 تنها 7 درصد از بالاترین سطح خود کاهش یافته است، در حالی که بازار املاک و مستغلات نشانه هایی از فشار را نشان می دهد زیرا نرخ وام مسکن به بالاترین سطح خود در بیش از دو دهه اخیر رسیده است. از سوی دیگر، S&P 500 که با درآمدی تقریبا 20 برابری معامله می شود، در مقایسه با بالاترین سطح قبلی 30 برابر یا حتی بیشتر، چندان چشمگیر به نظر نمی رسد! با ادامه افزایش هزینه سرمایه، سود شرکت ها تحت فشار است و سرمایه گذاران را بدون پناهگاه امنی برای ذخایر نقدی خود می گذارد.

بیت کوین و سایر ارزهای دیجیتال ممکن است در حال حاضر گزینه مناسبی برای پوشش ریسک به نظر نرسند، اما این دیدگاه می تواند تغییر کند زیرا سرمایه گذاران متوجه می شوند که سقف بدهی دولت ایالات متحده اساساً نامحدود است. بنابراین، ممکن است منطقی باشد که سرمایه گذاران بدون توجه به روند کوتاه مدت قیمت ارزهای دیجیتال، دارایی های خود را به تدریج به بازار کریپتو منتقل کنند. هجوم سرمایه های بیشتر به بازار ارزهای دیجیتال که ناشی از بحران اقتصادی در ایالات متحده است، می تواند قیمت بیت کوین را افزایش دهد و پذیرش ارزهای دیجیتال را افزایش دهد.