عرضه اولیه DeFi چیست؟

پیشنهادات مبادله اولیه (IEO) و پیشنهادات اولیه سکه (ICO) توکن های پروژه را به عنوان راه هایی برای افزایش سرمایه در پروژه های ارز دیجیتال به سرمایه گذاران ارائه می دهند. نوع جدیدی از پیشنهاد به نام Initial DeFi Offering در حال حاضر در حال ایجاد است. امور مالی غیرمتمرکز یا DeFi از قراردادهای هوشمند به جای واسطه های شخص ثالث برای ارائه محصولات و خدمات مالی سنتی و جدید استفاده می کند. ارز دیجیتال اتریوم در این نوآوری پیشرو است. در این مقاله به بررسی خواهیم پرداخت IPO های DeFi بیایید پرداخت کنیم

IPO DeFi چیست؟

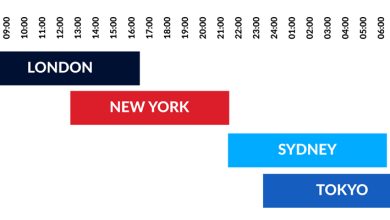

IPO DeFi راهی برای افزایش سرمایه است. Compound یک پروژه DeFi ایجاد کرد که بر وام تمرکز دارد. علاوه بر این، شبکههای دیگری مانند Solana، Cosmos، Tezos و Kava نیز پروژههای اصلی DeFi خود را ارائه کردند. صرافی های غیرمتمرکز نیز یکی دیگر از ستاره های بازار دیفای هستند که کاربران آن می توانند دارایی های دیجیتال خود را به صورت 24 ساعته و در طول سال با روشی غیرقانونی و بدون مجوز معامله کنند. یک صرافی غیرمتمرکز با سایر صرافی ها متفاوت است زیرا هیچ مرجع مرکزی وجود ندارد. به عنوان مثال، صرافی بایننس که در زنجیره بایننس راه اندازی شد، بر تقویت رشد جامعه و تقویت چشم انداز بلندمدت این صنعت در تجارت همتا به همتا تمرکز دارد و می توان آن را یکی از معروف ترین ها دانست. و پیشروی صرافی های غیرمتمرکز در زمینه ارزهای دیجیتال.

Uniswap یکی دیگر از پلتفرم های غیرمتمرکز معروف است که در سال 2018 روی اتریوم راه اندازی شد. UniSwap به دلیل دسترسی عمومی و مهندسی قراردادهای هوشمند گسترده آن در بازار DeFi بسیار محبوب شده است و به هر کسی در این فضا اجازه می دهد از یک زیرساخت عملی استفاده کند. با محبوبیت خود، این پلتفرم به مکان مطلوبی برای توزیع دارایی های دیجیتال جدید به نام توکن های دولتی تبدیل شده است. توکنهای حاکمیتی به دارندگان این قدرت را میدهند که بر تصمیمگیریهای مربوط به پروتکل اساسی، محصول و نقشه راه آینده تأثیر بگذارند.

آنها همچنین گاهی اوقات می توانند بر استخدام تأثیر بگذارند و سایر پارامترهای مدیریتی را تغییر دهند. در DeFi و Blockchain در مورد این دارایی ها اختلاف نظر وجود دارد. با توجه به مقاله منتشر شده در blockonomi.com در مورد 8 پروژه برتر حاکمیتی DeFi در سال 2020، ادعا می شود که توکن های حاکمیتی به دلیل نفوذ مستقیمی که در سیستم عامل های DeFi به دست می آورند محبوبیت فزاینده ای پیدا می کنند. علاوه بر این، کل ارزش قفل شده (USD) در DeFi از 1 میلیارد دلار در سال 2018 به 10 میلیارد دلار در سال 2020 افزایش یافت. IPO های DeFi به عنوان روشی نوین برای تامین سرمایه، توجه بسیاری از افراد در این زمینه را به خود جلب کرده است.

پلتفرم های غیرمتمرکز مانند Compound، مکانیسم های تصمیم گیری مانند دارندگان توکن می توانند قدرت بازار را فراهم کنند. بنابراین، IPOهای DeFi راه آسانی را برای دستیابی به توکن های حاکمیتی در دست افراد فراهم می کنند. پروژه هایی که محصولات نهایی را روی اتریوم یا Mainnet آزمایش کرده اند بهترین IPO های DeFi هستند.

دارایی های دیجیتال DiFi

DeFi در بین بسیاری از سهامداران مختلف در دنیای بلاک چین محبوبیت زیادی به دست آورده است و پروژه ها، محصولات و خدمات زیادی در حال راه اندازی هستند. با این حال، بخش DeFi و پلتفرمهای قرض و استقراض توانستند بیشترین توجه را به خود جلب کنند. در مقاله زیر 10 دارایی دیجیتال DiFi را که در سال 2020 محبوب ترین بودند را معرفی خواهیم کرد.

اتحاد. اتصال

اولین موضوعی که در رابطه با مفهوم تامین اولیه DeFi بحث می کنیم، پروتکل Compound است. Compound یک پروتکل مستقل و الگوریتمی نرخ بهره است که برای توسعه دهندگان ساخته شده است تا دنیای برنامه های مالی را باز کند. COMP یک دارایی مستقل بومی است که توسط کاربران با دادن یا قرض گرفتن دارایی به دست می آید. COMP همچنین برای کنترل تصمیمات پروتکل مهمی که می توانند تحت حاکمیت ترکیبی رای داده یا تفویض شوند، استفاده می شود. مجموع عرضه این دارایی 10 میلیون COMP بوده و با توجه به میزان سود تعهدی به بازارها تخصیص می یابد.

مصنوعی

Synthetics یک پروتکل غیرمتمرکز صدور دارایی مصنوعی است که به کاربران اجازه می دهد طیف گسترده ای از مشتقات مانند ارزهای فیات، کالاها، سهام، MKR، BTC و سایر دارایی های رمزنگاری را استخراج، نگهداری و معامله کنند. شبکه مصنوعی همچنین به کاربران خود اجازه می دهد تا در معاملات طولانی و کوتاه شرکت کنند. داراییهای مصنوعی، که Synths نامیده میشوند، توسط توکن شبکه SNX پشتیبانی میشوند که ارزش و نقدینگی داراییهای اساسی را هدایت میکند. مصنوعی نقش اساسی در اکوسیستم DeFi ایفا می کند زیرا دسترسی بیشتر به دارایی های مالی سنتی و طیف وسیع تری از استراتژی های تجاری را فراهم می کند. مجموع عرضه 190,075,446 واحد است و کاربران باید حداقل 750٪ از ارزش Synths را در SNX به اشتراک بگذارند.

شبکه کیبر

شبکه Kyber یک صرافی غیرمتمرکز است که از طریق توکن اصلی خود، Kyber Network Crystals (KNC) ارزش پیدا میکند. هزینه های جمع آوری شده توسط صرافی بیشتر برای سوزاندن KNC استفاده می شود. مجموع عرضه آن 210,623,056 است.

Aave

بررسی اضافی IPO های DeFi، می توان به پروتکل Aave اشاره کرد. یک پروتکل وام منبع باز به نام Aave وجود دارد که نشان دهنده تمرکز پلتفرم بر ایجاد یک زیرساخت شفاف و باز برای DeFi است. LEND نشانه اولیه پروتکل است و برای جمع آوری ارزش دریافتی از هزینه های پروتکل مانند وام ها و وام های فلش استفاده می شود. در این پروتکل حدود 80 درصد از هزینه برای سوزاندن LEND استفاده می شود. این پروتکل در پیامی در توییتر اعلام کرد که به زودی تغییرات عمیقی ایجاد خواهد کرد. به عنوان مثال، LEND به یک توکن حاکمیتی تبدیل می شود که برای رأی گیری در مورد تصمیمات پروتکل استفاده می شود و همچنین می تواند برای اطمینان از محافظت از شبکه در برابر هرگونه کسری احتمالی عمل کند. کل عرضه آن 1,299,999,942 واحد است.

ایجاد کننده

MAKER یک پروتکل وام دهی غیرمتمرکز بدون مجوز مبتنی بر اتریوم است که مسئولیت ایجاد DAI را بر عهده دارد. Maker Protocol از نظر بسیاری از مردم اولین پروژه DeFi است و همچنین در بین تمام پلتفرم های ردیابی DeFi از نظر مقدار کل ETH رتبه اول را دارد. در این پلتفرم، کاربران می توانند به طور مستقل وام بگیرند و دارایی های دیجیتالی مانند ETH را به عنوان وثیقه داشته باشند. هدف از طراحی MKR به عنوان دارایی اصلی این پروتکل، رأی گیری در مورد تصمیمات پروتکل از طریق هیئت رأی گیری است. همچنین با استفاده از بخشی از کارمزد تثبیت که از وام های معوق جمع آوری می شود سوزانده می شود. کل عرضه آن 1005577 واحد است.

متعادل کننده

Balancer یک پلت فرم مدیریت دارایی است که به عنوان یک مدیر سبد خودکار، حسگر قیمت و ارائه دهنده نقدینگی عمل می کند. با توجه به سرعت بالای گسترش دیفای، نیاز به نقدینگی در موارد استفاده مختلف نیز با آن گسترش می یابد. جنبه های کلیدی Balancer صرافی بومی آن است که از مسیریابی سفارش هوشمند برای کاهش لغزش قیمت در جفت های معاملاتی استفاده می کند. کارمزدهای مبادله از معاملات DEX، تعادل مجدد پرتفولیو، توانایی ایجاد یک استخر متعادل با ترکیبی از دارایی ها و کارمزدهای انتخاب شده توسط کاربر و موارد دیگر حاصل می شود. توکن بومی این پروتکل که BAL نام دارد برای تصمیمات پروتکلی مانند دارایی های تعمیر و نگهداری، هزینه ها و عوامل مرتبط با نحوه کسب BAL استفاده می شود. مجموع عرضه این توکن 100000000 واحد است.

پروتکل 0x

پروتکل 0x یک پروتکل نقدینگی صرافی غیرمتمرکز است. این پروتکل برای انتقال وجه نقد به چندین صرافی استفاده می شود. با در دسترس قرار گرفتن دارایی های بیشتر، بلاک چین های عمومی فرصت ایجاد یک ستون فقرات مالی جدید را ایجاد می کنند که شفافیت، کارایی و انصاف را افزایش می دهد. ZRX دارایی بومی پروتکل است که برای نظارت بر پروتکل و سهام توسط Market Makers به عنوان وسیله ای برای جمع آوری کارمزدهای معاملاتی استفاده می شود. مجموع عرضه این توکن 1 میلیارد واحد است.

UMA

Universal Market Access یا UMA یک پروتکل غیرمتمرکز است که یک بازار مالی اتریوم در دسترس جهانی ایجاد می کند. UMA یک چارچوب مشترک برای ایجاد دارایی های مصنوعی از طریق چارچوبی برای قراردادهای مالی و اوراکل ها با تضمین های اقتصادی ایجاد کرد. دارایی بومی این پروتکل UMA نام دارد که برای کنترل تصمیمات پروتکل استفاده می شود و حتی می تواند ثبت های پایه را با دارایی های مصنوعی متصل به آنها به چالش بکشد. مجموع عرضه این توکن 100,224,817 واحد است.

منحنی

3,030,000,000 واحد کل عرضه دارایی بومی Curve به نام CRV است. داراییها برای حقوق دولتی با وزنهای زمانی و ضربکنندههای نقدینگی در استخراج نقدینگی CRV از طریق Curve DAO به اشتراک گذاشته میشوند. Curve یک جمع کننده نقدینگی برای دارایی های همتا به همتا مانند بیت کوین و همچنین استیبل کوین ها است. این پروتکل از منحنیهای اوراق قرضه و استخرهای نقدینگی استفاده میکند تا معاملات سکهای پایدار با بازدهی کم ریسک و کارایی بالا را فراهم کند. علاوه بر این، در این پروتکل، کاربران در معرض افت قیمتی که معمولاً در سایر DEX ها وجود دارد، نیستند.

رن

پروتکل Ren یک پل قابل همکاری روی RenVM برای انتقال دارایی ها است. برای تبدیل شدن به یک اعتبارسنجی در شبکه، کاربران باید یک REN را به عنوان وثیقه برای میزبانی یک گره تاریک ارسال کنند. اپراتورهای گره تاریک حق دارند در تمام هزینه های تراکنش جمع آوری شده توسط پروتکل سهیم شوند. مجموع عرضه این توکن 999,999,633 است.

خلاصه

هنگام اشاره به IPO های DeFi در مورد آن، اشکال و اندازه های مختلفی برای آن وجود دارد. آنچه مسلم است این است که پروژه های DeFi در حال گسترش و افزایش هستند. زیرا بازار تازهای است و ثانیاً استارتآپها فعالیتهای اجتماعی مفیدی را برای استارتآپها در ابتدای زندگیشان فراهم میکنند که منجر به استارتآپهای بیشتری پس از آن موفقیت میشود. بسیار مهم است که سرمایه گذاران در طرح های پیشنهادی پروژه با محصولات نهایی شرکت کنند.

افرادی که فقط کاغذهای سفید و ژتون دارند در بازار امروز کافی نیستند. فرصتهای DeFi در اکوسیستمهایی غیر از اتریوم در حال شکلگیری هستند و میتوانند جایگزینهای محکمی برای پروتکلها باشند. به عنوان یک ارائه دهنده سرمایه چند دارایی، Stakin نوآوری های جالبی را در اکوسیستم هایی مانند Icon، Cosmos، Polkadot، Solana و Tezos مشاهده می کند که ممکن است روزی به لطف مشارکت های تجاری قوی، ویژگی های قابلیت همکاری و البته مقیاس پذیری، به مخاطبان برسد. در این مقاله، برای درک بهتر این مفهوم، جنبههای مختلف IPOهای DeFi را بررسی کردهایم.