نحوه معامله با پرایس اکشن RTM

پرایس اکشن یکی از مدل های تحلیل تکنیکال بازارهای مالی به ویژه بازار مالی ارزهای دیجیتال است. پرایس اکشن سبکی است که بدون استفاده از اندیکاتور و با تکیه بر رفتار قیمت، روند بعدی ارز دیجیتال یا سهام مورد نظر را در نمودار پیش بینی می کند. نحوه معامله قیمت RTM نکات زیادی وجود دارد که با دانستن آنها و مراجعه به موارد تحلیلی در زنجیره می توانید سود کلانی از این بازار کسب کنید.

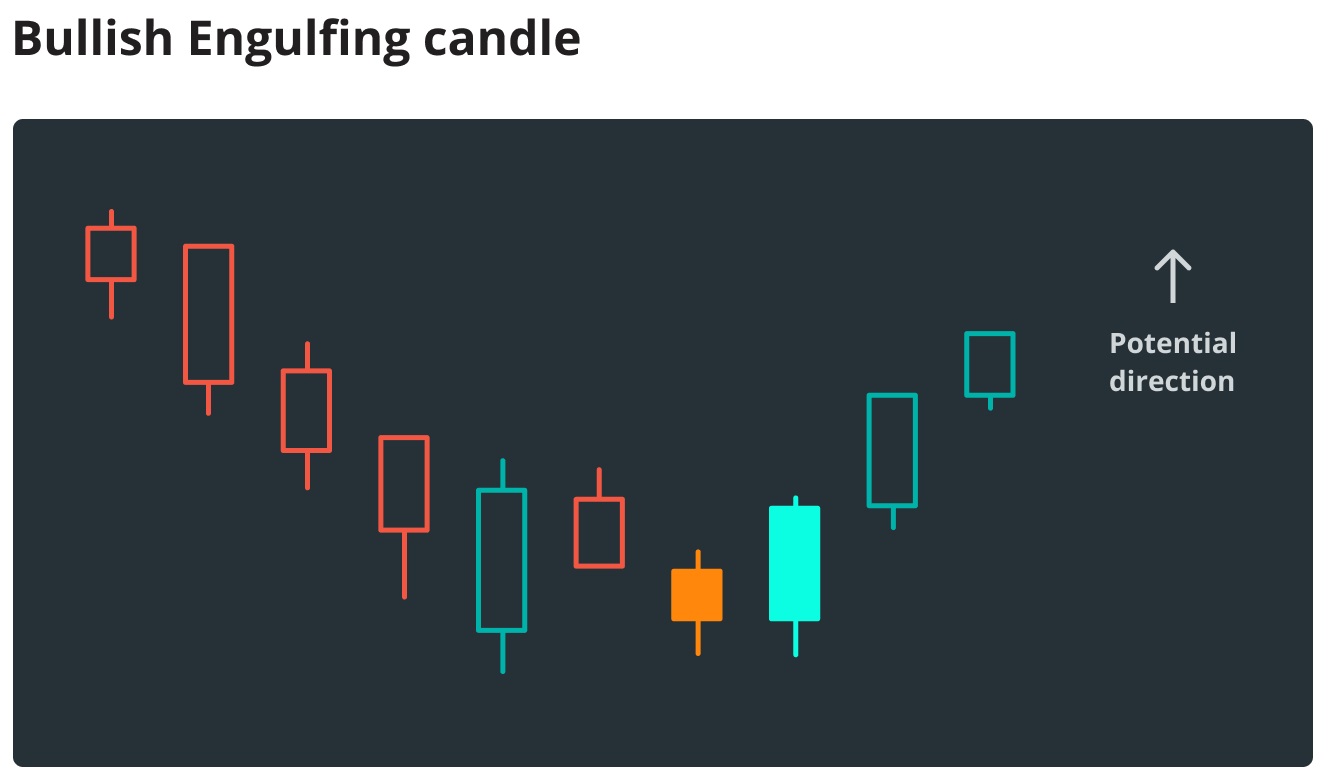

Engulf و نحوه معامله قیمت RTM

زمانی که قیمت مقاومت را رد کند و قسمتی از بدن یا شمع بالاتر از مقاومت بسته شود، یا ساپورت را بشکند و قسمتی از بدنه زیر حمایت بسته شود، جذب رخ داده است. این نقطه و موقعیت برای سایه ها صادق نبود و باید مقداری باد از خط عبور کرده باشد.

- برخی از اساتید RTM Price Action نیز نظر دیگری دارند، آنها معتقدند سایه ها جزئی از معامله هستند و باید مورد توجه قرار گیرند.

برای درک درست فریم های زمانی در قیمت اکشن RTM مقاله RTM Price Action Timeframes را بخوانید.

شکستن خطوط حمایت و مقاومت باید با قدرت و سرعت زیاد انجام شود تا قیمت ناگهانی منطقه رها شود. شکست ناگهانی و سریع مناطق، فرصت مناسبی را به موسسات نمیدهد تا در آن نقطه دستورات خود را تنظیم کنند یا نقدینگی لازم را برای موضعگیری فراهم کنند، بنابراین پس از شکسته شدن منطقه، موسسات جدید سفارشهای خود را در آن منطقه انجام میدهند. ، بنابراین اگر قیمت به این منطقه برگردد، آنها نیز می توانند با قیمت حرکت کنند.

تفاوت در مناطق با خطوط SR و نحوه معامله قیمت RTM

خطوط SR جایی هستند که قیمت متوقف می شود و معکوس می شود، مناطق مناطقی هستند که الگوهای DBD DBR RBR RDB در آنها شکل می گیرد.

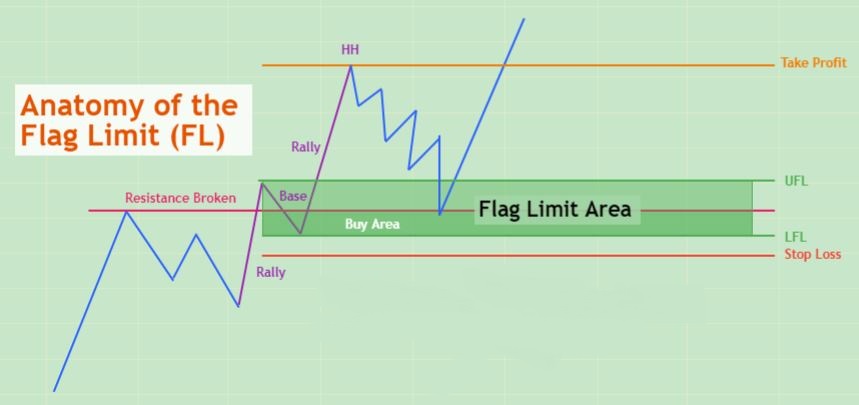

الگوی محدودیت پرچم – FL

در این الگو، قیمت ابتدا یک SR اصلی ایجاد می کند و معامله گر فکر می کند که این یک خط مهم است که قیمت به آن باز می گردد، اما قیمت با یک کندل مومنتوم به SR می رسد و وقتی به خط SR رسید، یک کندل پایه A. تشکیل می شود و یک زون جدید روی خط SR ایجاد می شود، در این حالت زون ایجاد شده بسیار مهم است زیرا این زون از قابلیت اطمینان و استحکام بالایی برخوردار است، نام این زون Flag limit است.

از آنجایی که قیمت به سرعت و به طور ناگهانی SR را می شکند و موسسات زمانی برای ثبت سفارشات معلق خود پیدا نمی کنند، در نتیجه پس از شکستن SR، سفارشات خود را در این قسمت ثبت می کنند و به اصطلاح وقتی شکست می خورد، سفارشات انجام می شود. اجرا نمی شوند و تعداد زیادی از آنها باقی می مانند، این منجر به این می شود که وقتی قیمت به سطح شکسته برمی گردد، با حجم زیادی از سفارشات مواجه می شود و دوباره پرتاب می شود. این ناحیه ایجاد شده در ناحیه محدودیت پرچم SR نامیده می شود.

بر اساس مدل اقدام قیمت L. Brooks، 60% معاملات منجر به سود و زیان اندک می شود که یکدیگر را جبران می کنند.

الگوی اقدام قیمت L Brooks بهینه ترین روش اقدام قیمت برای کسب سودهای کلان در بازار مالی ارز دیجیتال است.

می توانید اطلاعات بیشتری کسب کنید و با تجزیه و تحلیل نمودار بازار ارزهای دیجیتال آشنا شوید مدت اعتبار قیمت آماده کردن

اگر به جای شمع اصلی یک شمع فلایویل داشته باشیم چه اتفاقی می افتد؟

در صورت وقوع چنین اتفاقی دیگر مقاومت خاصی در این زمینه وجود ندارد و قیمت به راحتی آن را رد می کند، بنابراین نمی توان در این منطقه منطقه ای ترسیم کرد زیرا درگیری مهمی در این زمینه نداشته ایم. در این الگو باید یک شمع پایه تشکیل شود و این کندل خط SR یا به اصطلاح اینگولف را رد کند.

نکته مهم در این ساختار وجود پایه شمعدانی است تا بتوانیم بگوییم که قیمت در حالت معکوس واکنش نشان می دهد.

اگر چند شمع پایه در SR تشکیل شود چه اتفاقی می افتد؟

تشکیل چندین شمع پایه در SR به معنای پر شدن سفارشات موسسات است که در نتیجه قدرت الگوی حد پرچم کاهش می یابد. با تشکیل شمع های پایه بیشتر در SR، سفارشات معلق باقی مانده کمتر خواهد بود و منطقه کشیده شده قدرت کمتری برای عقب راندن قیمت خواهد داشت.

نوع دیگری از الگوی محدودیت پرچم

حالت دوم: نوع دیگری از الگوی حد پرچم وجود دارد که در آن شمع اصلی تشکیل نمی شود. در این نوع FL، شمع اول سایه می اندازد (با بدنه از SR عبور نمی کند) و شمع بعدی SR را جذب می کند و سایه می اندازد. این بدان معنی است که دو سایه در دو طرف SR تشکیل می شود، زمانی که چنین الگوی در حد پرچم ظاهر می شود، شما به عنوان یک تحلیلگر باید این سایه ها را به عنوان یک شمع پایه در نظر بگیرید، زیرا در این حالت، سایه ها عدم قطعیت قیمت را نشان می دهد. ما؛ بنابراین مساحتی که در این مدل ترسیم می شود بین دو بدنه خواهد بود.

حالت سوم: در این صورت قیمت می تواند خط SR را با شمع شکاف رد کند و سایه نباشد و فضا خالی باشد، در این حالت زون کشیده شده است، فاصله بین دو بدنه خواهد بود و تنها مشکل و ضعف این شرایط بدین صورت است که به دلیل وجود شکاف در شمع در این مدل، ریسک در معامله را افزایش می دهد.

برای دانستن شمع مقاله آموزش اکشن قیمت RTM و حمایت و مقاومت مقاله را بدانیم محدوده قیمت در RTM تو میتوانی بخوانی

فلسفه این حالت مانند قبل است، در این الگو قیمت SR را خیلی سریع و بدون توقف رد کرده است، بنابراین هیچ گزینه ای برای موسسات از نظر سفارش معلق باقی نگذاشته است.

- هر سه سناریو معتبر و قابل فروش هستند.

- متداول و مفهوم مدل پرچم سقفی این است که نباید تضاد طولانی بین خریداران و فروشندگان در SR وجود داشته باشد و موسسات فرصت ثبت سفارشات خود را دارند.

- هر زمان که الگوی FL از کار بیفتد، الگوی FL بعدی که ظاهر می شود اعتبار بالایی دارد و به احتمال زیاد به قیمت واکنش نشان می دهد.

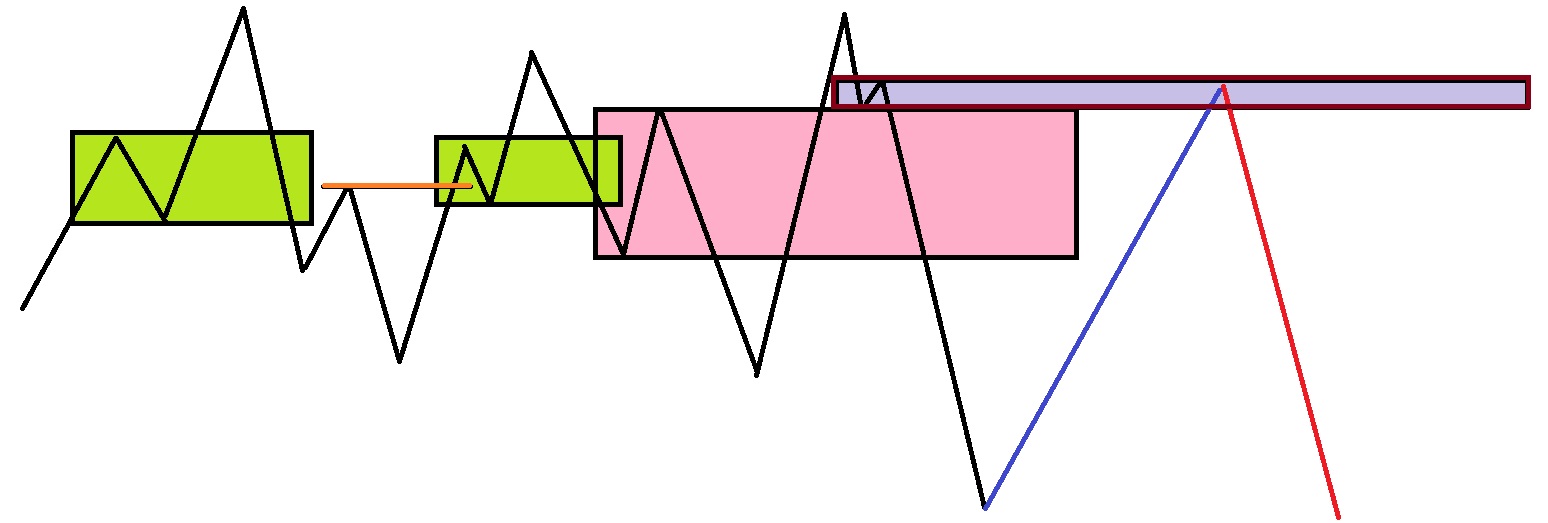

چگونه RTM Price Action را معامله کنیم و منطقه قوی را بشناسیم

هنگامی که یک منطقه را ترسیم کرده اید و قیمت زیر یا بالای آن یک SR تشکیل می دهد و وقتی قیمت به آن می رسد، کاهش یا افزایش می یابد، منطقه شروع شما بسیار قدرتمند است، زیرا این خط SR مانند یک صف از سربازان است که با خستگی دشمن انرژی او را می گیرد و از پیشروی آن جلوگیری می کند، بنابراین احتمال سقوط در صورت شکستن قیمت SR و رسیدن به منطقه بسیار زیاد است.

در مدل پرایس اکشن RTM به این تئوری، تئوری رئیس بزرگ می گویند، یعنی رئیس بزرگ در بالا منتظر است تا قیمت را متوقف کند.

پس از قرار دادن هر حد پرچم در یک مستطیل بزرگ که به آن مستطیل پرچم می گویند، قیمت شروع به نوسان می کند. قیمت ورود و خروج پرچم و نحوه رفتار آن می تواند بینش بسیار خوبی در مورد معامله به معامله گران بدهد.